En matière de facturation, la règle est claire : une facture émise ne peut jamais être supprimée, même en cas d’erreur. Lorsque la facture initiale doit être totalement annulée, une nouvelle facture doit être émise, faisant référence à la précédente et mentionnant son annulation. Toutefois, si seule une partie doit être corrigée, l’émission d’une facture d’avoir est la solution adaptée.

L’avoir joue ainsi un rôle central dans la gestion des relations commerciales et du poste clients. Il permet d’assurer la traçabilité des opérations, de garantir la conformité fiscale et d’éviter des litiges avec les clients. Pourtant, mal maîtrisé, il peut générer des erreurs de suivi et impacter directement la trésorerie.

Dans cet article, nous revenons sur ce qu’est la facture d’avoir, ses impacts sur la TVA et le chiffre d’affaires, ainsi que sur les bonnes pratiques à adopter pour sécuriser son traitement.

Facture d’avoir : définition

La facture d’avoir, aussi appelée note de crédit, est un document comptable qui permet de réduire ou d’annuler tout ou partie du montant d’une facture initialement émise. Contrairement à une simple suppression, qui est interdite, elle constitue une pièce justificative officielle garantissant la traçabilité des flux financiers et commerciaux.

Cette facture répond à deux impératifs :

- assurer la transparence fiscale et comptable : chaque correction doit être enregistrée et justifiée par un document légal ;

- préserver la relation commerciale : elle formalise un accord entre vendeur et client lorsqu’une erreur, un retour ou une remise survient.

Facture d’avoir : dans quel cas l’utiliser ?

Plusieurs situations courantes justifient l’émission d’une facture d’avoir :

- Erreur de facturation : montant incorrect, TVA mal appliquée, quantité erronée.

- Retour de marchandises : lorsque le client renvoie tout ou partie d’une commande.

- Remise commerciale accordée après facturation : par exemple, pour fidéliser un client ou régler un litige.

- Annulation de commande : totale ou partielle, que la facture initiale ait été réglée ou non.

Dans tous les cas, la note de crédit est un outil de régularisation qui permet de fiabiliser la comptabilité tout en garantissant la conformité légale.

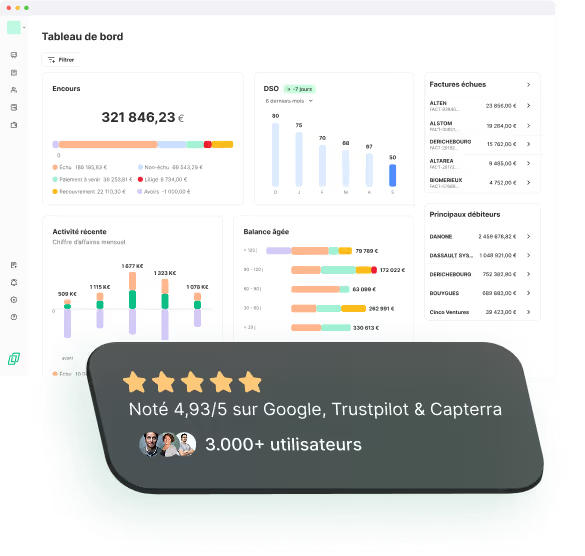

Mis en place avec un connecteur Sage 100 parfaitement opérationnel, LeanPay fait consensus au sein du service ADV, comptable, commercial et service client !

L’objectif de baisse du DSO de 40% au niveau de notre groupe a été atteint en moins d’un an. La structuration des process de suivi des clients, de relance et de recouvrement grâce à LeanPay a eu un impact très concret sur notre BFR et notre trésorerie.

Bruno G. - Directeur administratif et financier

Facture d’avoir : comment l’éditer ?

La facture d’avoir se construit de la même manière qu’une facture « classique ». Elle doit toutefois contenir des mentions spécifiques pour être valable juridiquement et fiscalement.

Facture d’avoir : les mentions obligatoires

Conformément au Code de commerce (article L441-9) et au Code général des impôts (article 242 nonies A), une note de crédit doit obligatoirement inclure :

- la mention explicite « facture d’avoir » ou « avoir »,

- un numéro de facture unique dans une séquence chronologique,

- la date d’émission,

- les coordonnées du vendeur,

- les coordonnées du client,

- la référence de la facture initiale (numéro et date),

- la désignation précise des biens ou services annulés ou remisés,

- les montants HT, TVA et TTC corrigés, avec application éventuelle de taux de TVA différents selon la nature des produits,

- la motivation de l’avoir (remise, retour, erreur de facturation…).

Ces exigences garantissent la conformité de l’avoir et permettent son intégration correcte en comptabilité et dans les déclarations fiscales.

Facture d’avoir et TVA : ce qu’il faut savoir

La facture d’avoir ne corrige pas uniquement le montant dû par le client : elle a aussi un impact direct sur la TVA collectée par l’entreprise.

L’émission d’une note de crédit permet de corriger la TVA facturée à tort. Ce justificatif comptable sert de base pour réduire le montant de TVA collectée et, le cas échéant, déjà déclarée à l’administration fiscale. À noter que pour être valable fiscalement, elle doit préciser :

- le montant hors taxe du rabais ou de la correction,

- le montant de TVA correspondant,

- ou, à défaut, la mention “net de taxe” si le vendeur ne souhaite pas récupérer la TVA.

Sans ces mentions, la régularisation de TVA peut être refusée en cas de contrôle.

Facture d’avoir et TVA : exemples d’application

La TVA corrigée correspond au même taux appliqué que sur la facture initiale, mais cette fois sur le montant de l’avoir.

Exemple 1 : erreur de facturation

Une société émet une facture de 2 000 € HT avec une TVA de 400 €, soit 2 400 € TTC. Après vérification, elle constate qu’elle a facturé 500 € HT en trop.

- Le montant de l’erreur est donc de 500 € HT.

- Avec un taux de TVA à 20 %, la TVA correspondante est de 100 € (500 × 20 %).

- L’entreprise émet un avoir de -500 € HT et -100 € de TVA, soit -600 € TTC.

Le solde corrigé de la facture est désormais de 1 500 € HT + 300 € de TVA = 1 800 € TTC.

Exemple 2 : retour de marchandises

Un client reçoit une facture de 5 000 € HT avec 1 000 € de TVA, soit 6 000 € TTC. Il retourne une partie des produits pour une valeur de 1 000 € HT.

- Le montant du retour est de 1 000 € HT.

- La TVA correspondante est de 200 € (1 000 × 20 %).

- L’entreprise émet donc un avoir de -1 000 € HT et -200 € de TVA, soit -1 200 € TTC.

Après régularisation, le client ne doit plus que 4 000 € HT + 800 € de TVA = 4 800 € TTC.

Exemple 3 : remise commerciale

Une entreprise facture 5 000 € HT avec 1 000 € de TVA, soit 6 000 € TTC. À la suite d’une négociation commerciale, elle accorde une remise de 10 %.

- Le montant de la remise est de 500 € HT (10 % de 5 000 €).

- La TVA correspondante est de 100 € (500 × 20 %).

- L’avoir mentionne donc -500 € HT et -100 € de TVA, soit -600 € TTC.

Le montant dû par le client est désormais de 4 500 € HT + 900 € de TVA = 5 400 € TTC.

Facture d’avoir : quels impacts sur le poste clients ?

La facture d’avoir n’est pas qu’une formalité comptable : elle a un effet direct sur la gestion du poste clients et, par extension, sur la trésorerie de l’entreprise.

En effet, une gestion approximative des avoirs peut rapidement générer des difficultés opérationnelles et financières :

- Encours clients erronés : si les avoirs ne sont pas correctement imputés aux factures concernées, le solde restant dû peut apparaître supérieur à la réalité.

- DSO artificiellement allongé : un encours clients faussé entraîne un calcul du délai moyen de paiement non fiable.

- Litiges commerciaux : un client qui ne retrouve pas l’avoir promis sur son solde peut contester la dette et bloquer le règlement.

- Reporting biaisé : des encours incorrects perturbent le pilotage de la trésorerie et les prévisions financières.

Facture d’avoir : les bonnes pratiques

Pour limiter ces risques, certaines règles de gestion s’imposent :

- formaliser un processus clair de demande, validation et émission,

- assurer la traçabilité en rattachant systématiquement chaque avoir à la facture initiale correspondante,

- centraliser les documents de facturation et de correction,

- automatiser le suivi pour réduire les erreurs manuelles et sécuriser les encours.

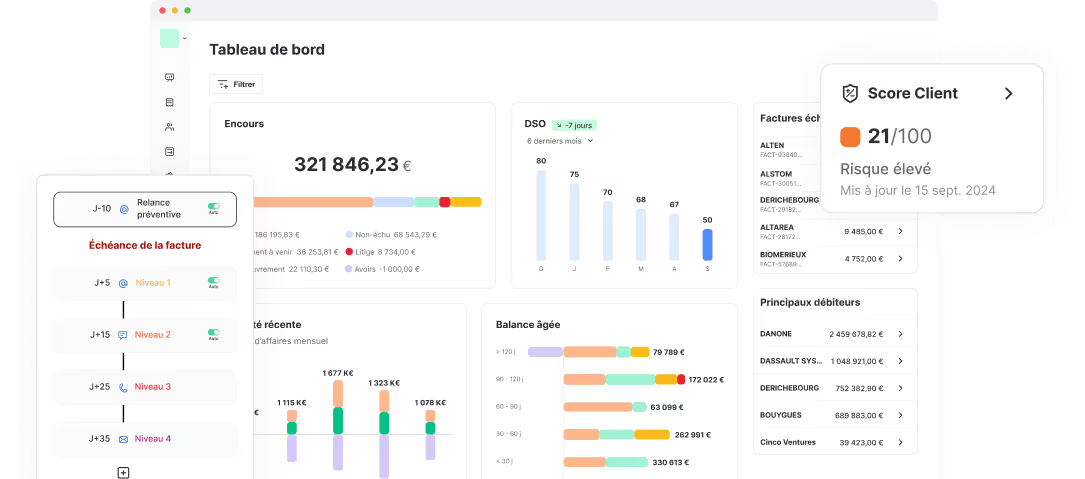

La gestion des avoirs peut vite devenir chronophage lorsqu’elle repose sur des mises à jour manuelles. Avec LeanPay, les avoirs émis dans votre ERP ou logiciel comptable sont automatiquement intégrés dans notre interface pour :

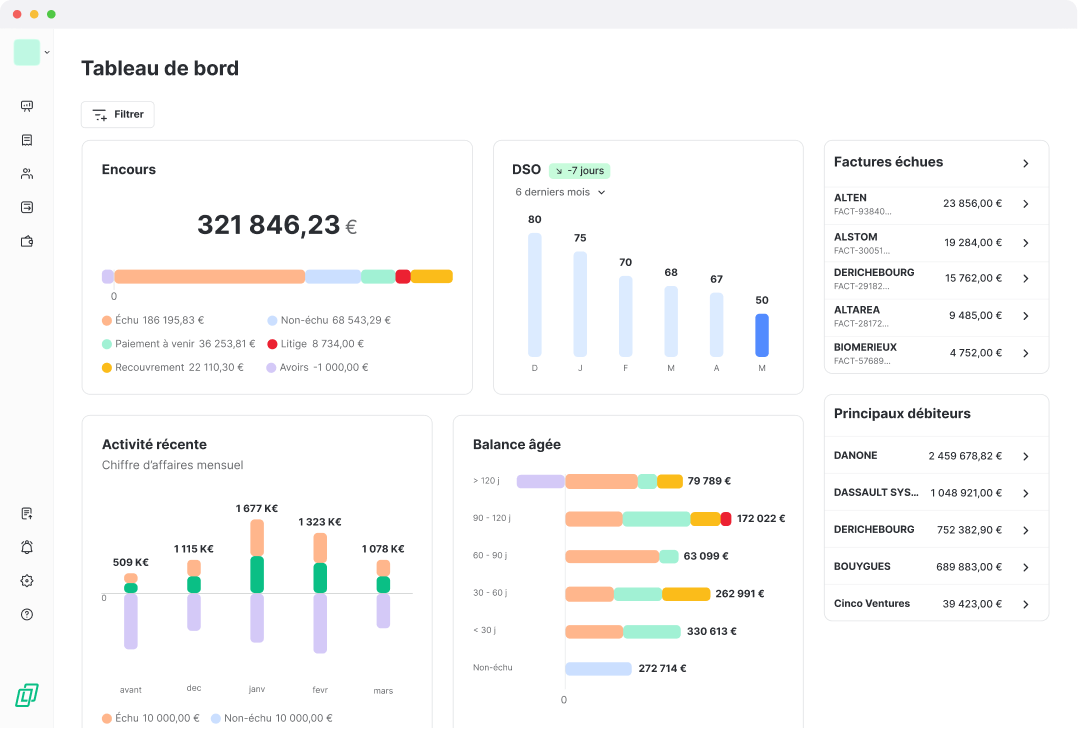

- calculer la balance âgée, le DSO, l’encours de chaque client en temps réel,

- adapter les relances aux montants réellement dus,

- refléter une situation corrigée et fidèle dans le reporting de recouvrement,

- donner accès aux factures et avoirs via le portail client, afin de limiter les contestations et fluidifier la communication.

En automatisant ce processus, LeanPay permet de réduire les erreurs de suivi, de fiabiliser vos KPIs et d’améliorer la relation client.

Notre logiciel de recouvrement propose d’autres fonctionnalités pour vous aider à encaisser 100 % de votre chiffre d’affaires. Pour les découvrir, demandez à être rappelé par nos experts !

Facture d’avoir : FAQ

Qu’est-ce qu’une facture d’avoir ?

C’est un document comptable qui corrige une facture initiale en annulant ou réduisant tout ou partie du montant facturé.

Quelle est la différence entre une facture d’avoir et une facture de doit ?

La facture de doit constate une créance, c’est-à-dire le montant que le client doit à l’entreprise. La facture d’avoir, à l’inverse, vient corriger ou annuler cette créance.

Comment faire une facture d’avoir ?

Elle doit reprendre les mentions obligatoires : date, numéro unique, coordonnées de l’émetteur et du destinataire, référence de la facture initiale, détail des biens ou services concernés, montants HT, TVA et TTC corrigés.

Comment comptabiliser une facture d’avoir ?

Une facture d’avoir diminue le chiffre d’affaires, réduit la créance inscrite au bilan comptable et corrige la TVA collectée. Par exemple, un avoir de 500 € HT avec 100 € de TVA est enregistré comme une écriture négative venant réduire le solde client et la TVA à reverser.

Peut-on émettre un avoir sur une facture impayée ?

Oui. L’avoir peut être émis même si la facture initiale n’a pas encore été réglée, dès lors qu’une correction est nécessaire (erreur de facturation, remise commerciale, retour de marchandises).