Dans de nombreuses entreprises, le parcours entre la vente et l’encaissement manque encore de fluidité. Factures envoyées trop tard, conditions mal définies, relances oubliées, litiges qui traînent… Autant de dysfonctionnements qui ralentissent le cycle de vente et impactent directement la santé financière de l’entreprise.

Ces blocages n’impactent pas seulement la fluidité du parcours client : ils finissent par fragiliser la trésorerie, en allongeant les délais d’encaissement. Ils sont souvent le signe d’une organisation cloisonnée entre les services, de tâches manuelles à faible valeur ajoutée et d’une accumulation de retards dans le traitement du cycle client.

Pour reprendre le contrôle, certaines entreprises commencent à structurer tout le parcours client, de la première prise de contact à l’encaissement. C’est ce que recouvre le Lead-to-Cash : un enchaînement d’étapes souvent déjà présentes, mais rarement optimisées de bout en bout.

Lead-to-Cash : définition

Le Lead-to-Cash (ou L2C) désigne l’ensemble des étapes qui transforment un prospect en client, jusqu’à l’encaissement de sa facture. Il débute dès la génération du lead et se termine lorsque la facture est réglée.

Ce processus implique donc plusieurs équipes : marketing, commerciale, administration des ventes (ADV), finance et recouvrement. Lorsqu’il est bien structuré, il permet de réduire les délais de paiement, d’améliorer la prévisibilité financière et de fluidifier la croissance.

Quelle est la différence entre le Lead-to-Cash et le Order-to-Cash ?

Le Lead-to-Cash englobe tout le cycle client, de la première interaction à l’encaissement final. Il met l’accent sur l’alignement entre les équipes marketing, commerciales et financières, avec une vision globale orientée cash.

Quant au cycle Order-to-Cash (O2C), il fait partie intégrante du Lead-to-Cash, en représentant les étapes post-commande (saisie des commandes, facturation, encaissement, gestion des litiges). Il mobilise principalement les fonctions financières et ADV et inclut des enjeux essentiels de credit management comme la fixation des conditions de paiement, le pilotage des encours et la prévention du risque d’impayé.

Mis en place avec un connecteur Sage 100 parfaitement opérationnel, LeanPay fait consensus au sein du service ADV, comptable, commercial et service client !

L’objectif de baisse du DSO de 40% au niveau de notre groupe a été atteint en moins d’un an. La structuration des process de suivi des clients, de relance et de recouvrement grâce à LeanPay a eu un impact très concret sur notre BFR et notre trésorerie.

Bruno G. - Directeur administratif et financier

Les 6 étapes clés du Lead-to-Cash

Le Lead-to-Cash repose sur une succession d’étapes précises, qui mobilisent des équipes transverses et nécessitent une coordination fluide. Voici les grandes phases à structurer pour fluidifier le parcours client de bout en bout :

Génération de leads

Prospection, campagnes marketing, réseaux sociaux, salons professionnels… Tout commence par la génération de leads. Cette étape est portée principalement par l’équipe marketing, en lien avec l’équipe commerciale. L’objectif est d'identifier des prospects pertinents, susceptibles de devenir des clients.

Qualification commerciale

Une fois le lead identifié, il faut s’assurer qu’il corresponde au profil recherché (taille, secteur, besoins, budget). Cette étape, menée par les équipes commerciales ou SDR, évite de mobiliser des ressources sur des prospects peu pertinents. C’est aussi à ce moment que l’on évalue le degré de maturité du contact et sa probabilité de conversion.

Cycle de vente

C’est le cœur de l’interaction commerciale : démonstration de la solution, négociation, envoi de propositions, validation des conditions. L’équipe commerciale est en première ligne pour conclure la vente dans de bonnes conditions. L’objectif est de convertir le prospect en client actif.

Création de la commande et contractualisation

Une fois l’accord trouvé, la commande est officialisée et le contrat signé. Cette étape implique généralement l’équipe commerciale et le service juridique ou ADV. Elle fixe le cadre de la relation contractuelle et conditionne la bonne exécution de la livraison et de la facturation.

Livraison et facturation

Le produit ou service est livré, puis facturé selon les modalités prévues. Cette étape, portée par l’administration des ventes et l’équipe finance, est critique pour ne pas retarder l’encaissement. Une facturation tardive ou incorrecte peut ralentir l’ensemble du processus.

Encaissement

Enfin, la facture est réglée par le client. Cette étape mobilise les équipes finance et recouvrement. Elle peut passer par des relances et la gestion de litiges dans le cadre d’un recouvrement amiable, voire aboutir à une procédure contentieuse si nécessaire.

Pourquoi structurer son processus Lead-to-Cash ?

Lorsque chaque étape du parcours client est gérée de manière isolée (les leads d’un côté, les commandes de l’autre et les encaissements à part), l’entreprise perd en efficacité et en visibilité. Cela se traduit par une perte de temps, des erreurs, des délais qui s’allongent et un manque de visibilité sur le cash à venir.

Structurer le Lead-to-Cash permet de :

- Réduire les délais de paiement, en évitant les retards liés à une mauvaise transmission d’information ou à une facturation tardive,

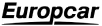

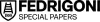

- Déclencher les relances au bon moment, grâce à une meilleure visibilité sur les échéances et un alignement entre équipes commerciales et financières. Avec notre logiciel de recouvrement LeanPay, vous pouvez créer vos propres scénarios de relance et automatiser les envois pour gagner du temps tout en multipliant vos chances de recouvrer vos créances.

- Éviter les erreurs et doublons, en connectant les données entre vente, contrat, facturation et relance,

- Mieux anticiper les flux de trésorerie, en posant des conditions de paiement claires et en rendant les encaissements plus prévisibles. Sur notre reporting de recouvrement, vous pouvez retrouver vos prévisions d’encaissements, basées sur les délais de paiement réels sur les trois derniers mois de vos clients et sur les promesses de paiements reçues.

Optimiser son processus Lead-to-Cash, c’est aussi adopter une véritable culture cash, en alignant les équipes commerciales, financières et administratives autour d’indicateurs partagés et d'objectifs communs, tel que la sécurisation des encaissements.

Optimiser son Lead-to-Cash avec LeanPay

LeanPay s’intègre dans le processus Lead-to-Cash, notamment à partir de la facturation. En plus de faciliter vos process de relance clients, notre logiciel de recouvrement collaboratif fluidifie la communication entre les équipes commerciale, finance, recouvrement et ADV, tout en centralisant les informations essentielles du poste client.

- Offrez une plateforme de paiement sécurisée, accessible en un clic via les relances par SMS et mail pour simplifier le règlement des créances et accélérer les encaissements.

- Pilotez votre poste client avec vos KPIs (DSO, encours clients, balance âgée…) mis à jour en temps réel sur notre reporting de recouvrement.

- Anticipez les risques clients à l'aide des alertes d'événement, du scoring et des limites de crédit conseillés, mis à jour en temps réel grâce à nos intégrations avec Altares, Creditsafe, Ellisphere, Coface, Infolegale et Allianz Trade.

- Favorisez la collaboration dans le traitement des litiges, en centralisant les actions, les statuts et l’historique pour les résoudre plus rapidement, sans interrompre le processus de relance.

- Gérez les contentieux en toute simplicité, grâce à la constitution et à la transmission dématérialisée des dossiers en quelques clics.

En structurant vos processus Lead-to-Cash avec un outil comme LeanPay, vous pouvez réduire vos délais de paiement d'au moins 40 %, améliorer votre visibilité et sécuriser votre croissance.

Prêt à optimiser le recouvrement de vos créances ? Découvrez LeanPay lors d’un appel découverte !