Pour beaucoup d’entreprises, la gestion du recouvrement repose encore sur des actions manuelles, dépendantes de la disponibilité des équipes et de la qualité du suivi individuel. Pourtant, elle peut prendre une toute autre dimension avec l’automatisation.

En structurant les relances, en fiabilisant le suivi et en déclenchant certaines actions à votre place, l’automatisation permet d’industrialiser une partie de vos process tout en renforçant sa qualité.

Dans cet article, nous vous expliquons comment l’automatisation, des relances comme des règles conditionnelles, peut transformer la gestion du recouvrement et améliorer durablement vos performances d’encaissement.

Mis en place avec un connecteur Sage 100 parfaitement opérationnel, LeanPay fait consensus au sein du service ADV, comptable, commercial et service client !

L’objectif de baisse du DSO de 40% au niveau de notre groupe a été atteint en moins d’un an. La structuration des process de suivi des clients, de relance et de recouvrement grâce à LeanPay a eu un impact très concret sur notre BFR et notre trésorerie.

Bruno G. - Directeur administratif et financier

Pourquoi automatiser la gestion du recouvrement ?

Les actions manuelles fonctionnent tant que les volumes restent faibles, mais elles montrent rapidement leurs limites dès que le nombre de factures augmente.

Sans automatisation, les risques se multiplient :

- oublis de relance, notamment sur les petits montants ou les échéances anciennes ;

- irrégularité dans le suivi, qui allonge mécaniquement les délais d’encaissement ;

- manque de priorisation, faute de visibilité sur les dossiers les plus sensibles ;

- perte d’information, lorsque le suivi n’est pas centralisé ou partagé.

L’automatisation est pourtant particulièrement adaptée à la gestion du recouvrement : elle permet de rendre le processus plus régulier, plus fiable et moins dépendant des aléas du quotidien. Vos équipes peuvent ainsi se concentrer sur les situations qui nécessitent réellement une analyse ou une intervention humaine.

Quels sont les bénéfices de l’automatisation dans la gestion du recouvrement ?

Avec l’automatisation, les équipes gagnent en régularité, en efficacité et en cohérence. En pratique, cela se traduit par plusieurs bénéfices :

- un suivi plus structuré et plus homogène, quelle que soit la charge de travail ;

- moins d’erreurs et d’oublis, grâce à l’exécution automatique des actions planifiées ;

- une meilleure priorisation, car les clients à risque ou les situations particulières sont identifiés plus tôt ;

- une réduction des relances inappropriées, notamment lorsque des litiges ou des promesses de paiement suspendent automatiquement les scénarios, ce qui est le cas dans notre logiciel de recouvrement ;

- un gain de temps significatif, permettant de se concentrer sur les dossiers complexes ou nécessitant un échange direct avec le client ;

- une coordination renforcée entre les équipes finance, credit management, ADV et service commercial, grâce à la centralisation des informations.

En automatisant ces étapes, vous sécurisez non seulement vos encaissements, mais renforcez aussi la qualité globale de votre gestion du recouvrement.

Comment s’applique l’automatisation dans la gestion du recouvrement ?

L’automatisation peut intervenir à différents niveaux de la gestion du recouvrement. Certaines tâches peuvent être entièrement automatisées, tandis que d’autres relèvent d’une logique conditionnelle plus fine. Comprendre ces différentes approches permet d’en tirer pleinement parti.

Automatiser les relances : la base d’une gestion du recouvrement plus fiable

L’automatisation des relances constitue le premier levier pour structurer la gestion du recouvrement. Elle permet d’appliquer un processus régulier et homogène, sans dépendre de la disponibilité des équipes ni du suivi manuel des échéances.

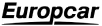

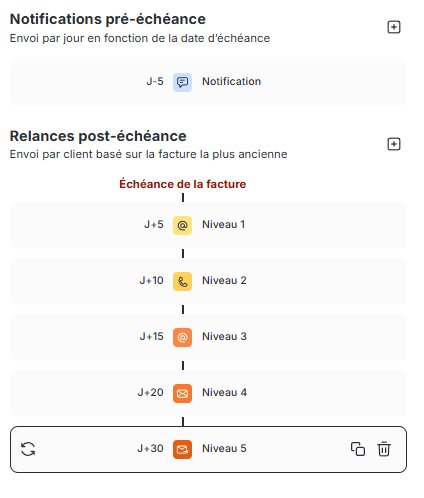

Avec LeanPay, vous pouvez mettre en place différents scénarios de relance selon vos critères (types de client, comportement de paiement, etc.). Les messages sont envoyés au bon moment, selon une fréquence définie, avec le canal jugé adapté (mail, SMS, téléphone, courrier). Une fois le scénario établi, il suffit de relire et valider l’envoi des relances. Vos équipes évitent ainsi les oublis, les doublons ou les variations de ton qui peuvent fragiliser la relation commerciale.

Comme énoncé précédemment, LeanPay permet également de tenir compte des situations particulières : un litige déclaré ou une promesse de paiement suspend automatiquement les relances concernées, garantissant un suivi fiable et adapté au contexte du client.

Règles d’automatisation : un levier avancé pour optimiser la gestion du recouvrement

Si les scénarios de relance permettent d’automatiser les actions répétitives, les règles d’automatisation ajoutent une dimension plus intelligente au recouvrement. Elles reposent sur une logique simple : lorsqu’une condition est remplie, une action s’exécute automatiquement. Cette approche permet d’adapter le processus aux comportements réels des clients et aux situations rencontrées.

Avec LeanPay, ces règles sont utilisées pour déclencher certaines actions internes sans intervention humaine. Par exemple, il est possible de :

- réassigner automatiquement un plan de relance ;

Dans ce cas présent, la règle permet de faire passer un débiteur d’un plan de relance classique à un plan dédié aux clients à risque élevé lorsque le DSO est supérieur à 60 jours.

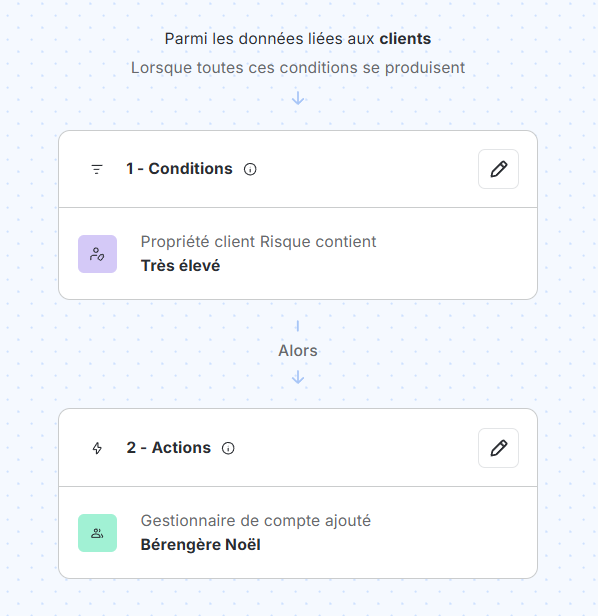

- Assigner un gestionnaire de compte.

Ce type de règle permet, par exemple, de faire remonter automatiquement les clients à risque vers un gestionnaire dédié.

Ces règles facilitent la priorisation et renforcent la cohérence de la gestion du recouvrement. Elles garantissent que les clients à risque sont traités au bon moment et par les bonnes personnes, tout en réduisant la dépendance aux vérifications manuelles.

Une gestion du recouvrement plus réactive grâce aux deux approches

Les scénarios de relance et les règles d’automatisation n’ont pas le même rôle dans la gestion du recouvrement, mais ils se complètent. Les premiers structurent l’envoi des relances selon un plan défini ; les secondes permettent d’adapter automatiquement le traitement des dossiers en fonction de conditions que vous avez définies.

En pratique, cette complémentarité permet d’ajuster le suivi aux situations rencontrées. Un client peut ainsi être réassigné à un autre plan de relance ou orienté vers un gestionnaire de compte dès que certains seuils ou signaux sont détectés.

L’automatisation devient alors plus fine et plus réactive : les relances courantes sont exécutées de manière homogène, tandis que les dossiers sensibles sont redirigés vers les actions appropriées au bon moment. Vos équipes bénéficient ainsi d’un processus plus clair, mieux priorisé et plus simple à piloter.

Comment LeanPay optimise votre gestion du recouvrement

En complément de l’automatisation des relances et des règles conditionnelles, LeanPay propose plusieurs fonctionnalités qui renforcent la gestion du recouvrement, de la relance préventive au passage au contentieux.

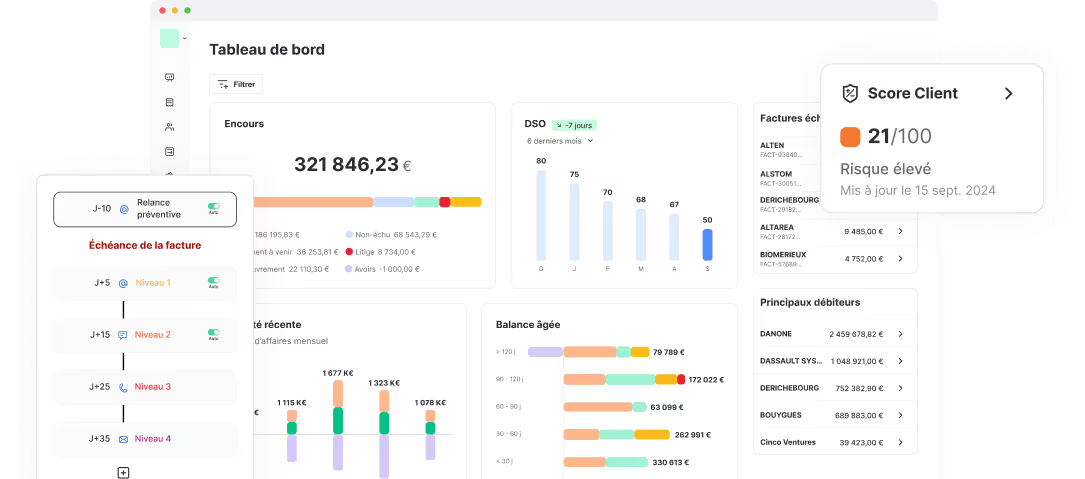

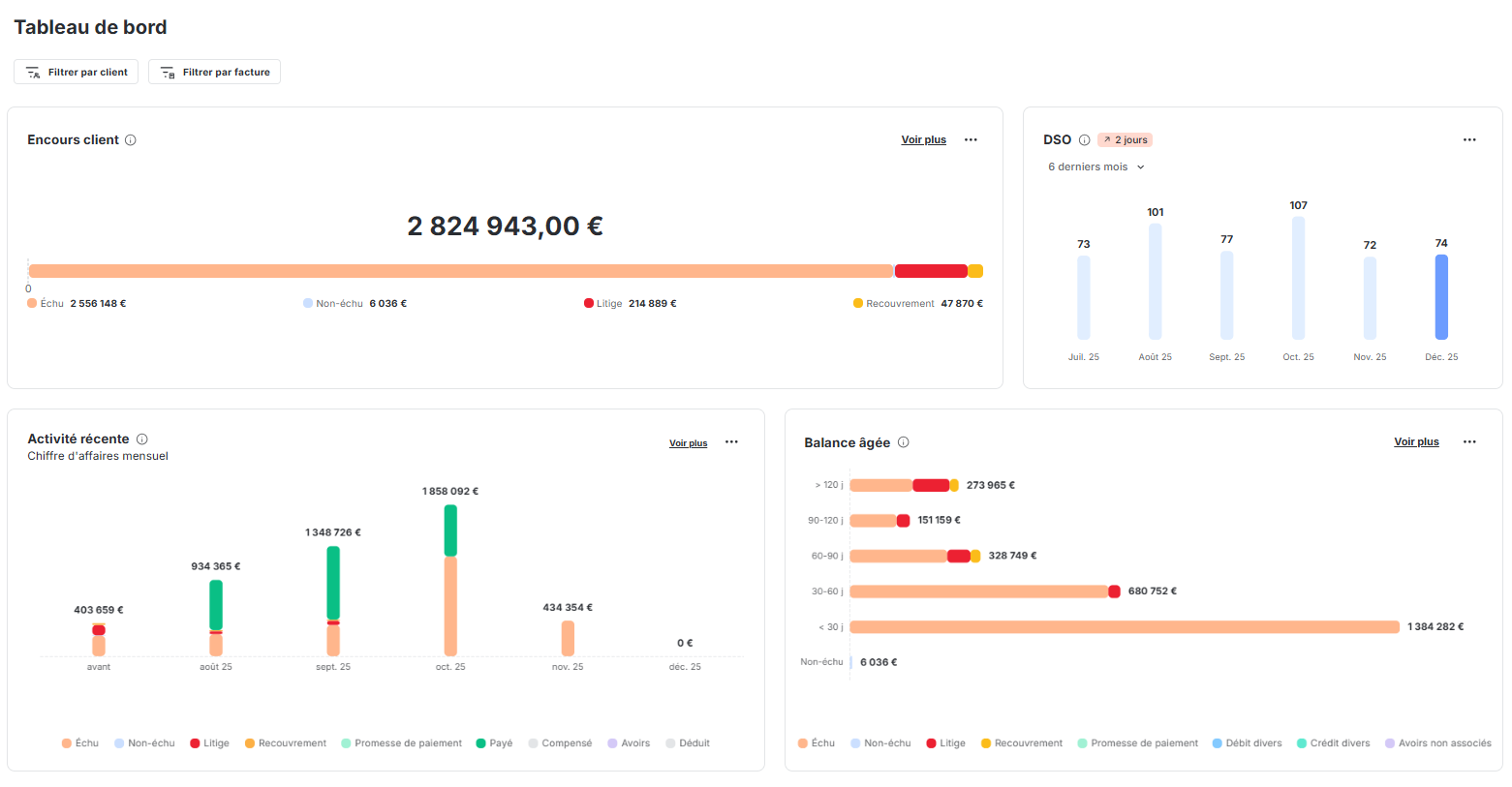

- Analysez les indicateurs de votre poste clients, mis à jour en temps réel sur le reporting de recouvrement ;

- Simplifiez le parcours de paiement de vos clients avec le portail client accessible directement depuis les relances par mail et SMS ;

- Anticipez les risques clients avec le scoring, les limites de crédit conseillé de votre assurance-crédit et fournisseur d’informations financières, synchronisés automatiquement sur notre interface ;

- Personnalisez les limites d’encours autorisé en fonction de chaque client, pour un suivi plus précis des risques ;

- Suivez toutes les actions mises en place par votre équipe pour résoudre les litiges, de leur catégorisation jusqu’à leur résolution ;

- Constituez un dossier contentieux contenant toutes les pièces nécessaires en quelques clics, envoyez-le à votre avocat, huissier ou cabinet de recouvrement externe directement depuis notre interface.

Avec LeanPay, plus de 3 000 directions financières divisent par 4 le temps passé à relancer leurs clients.

Sollicitez-nous si vous souhaitez également gagner du temps en optimisant votre gestion du recouvrement !