Relancer un bon payeur de la même façon qu’un client à risque, c’est perdre en efficacité tout en fragilisant la relation commerciale. En effet, chaque client ne réagit pas de la même manière face à une relance et chaque situation mérite un traitement spécifique. La clé réside dans la création de scénarios de relance adaptés

Un plan de relance efficace tient compte de plusieurs paramètres : historique de paiement, niveau de risque, volume d’encours ou encore période d’activité. En ajustant le ton, la fréquence et le canal de communication, vous améliorez vos chances de recouvrement tout en préservant la relation client.

Dans cet article, découvrez nos exemples de scénario de relance pour vous aider à construire automatiquement des plans adaptés à chaque type de client pour gagner en efficacité.

Les paramètres d’un scénario de relance efficace

Un scénario de relance ne se résume pas à une succession de mails automatiques. Pour qu’il soit réellement efficace, il doit s’appuyer sur plusieurs paramètres complémentaires.

Mis en place avec un connecteur Sage 100 parfaitement opérationnel, LeanPay fait consensus au sein du service ADV, comptable, commercial et service client !

L’objectif de baisse du DSO de 40% au niveau de notre groupe a été atteint en moins d’un an. La structuration des process de suivi des clients, de relance et de recouvrement grâce à LeanPay a eu un impact très concret sur notre BFR et notre trésorerie.

Bruno G. - Directeur administratif et financier

Fréquence de relance

Le rythme des relances conditionne l’efficacité du scénario. Relancer trop tôt peut paraître intrusif, tandis qu’une relance tardive réduit les chances de paiement. L’enjeu est de trouver le rythme juste, adapté à la situation du client et à la nature de la relation commerciale.

Une relance préventive, envoyée quelques jours avant l’échéance, permet d’anticiper d’éventuels retards et d’entretenir un contact positif. Ensuite, vous pouvez opter pour un suivi plus léger auprès des clients fiables, et un rythme rapproché pour les profils à risque ou les montants élevés.

Un bon scénario de relance repose sur une méthode claire : prioriser les bonnes actions au bon moment pour optimiser les encaissements.

Canaux de communication

Le choix du canal influence directement l’impact de votre scénario de relance. Chaque support permet de transmettre un message différent, avec un niveau de formalisme et de proximité spécifique. L’objectif est d’utiliser le canal adapté selon la nature de la relance et la relation avec le client.

- Mail : idéal pour des relances rapides, personnalisées et traçables. Il permet d’inclure un lien direct vers une plateforme de paiement ainsi que des pièces jointes (comme les fichiers PDF des factures et autres documents).

- Appel téléphonique : canal direct et humain, particulièrement efficace pour lever une incompréhension ou obtenir un engagement de paiement. Il peut être intégré à un scénario précis (par exemple après deux relances restées sans réponse).

- SMS : son instantanéité le rend utile pour des rappels courts et ciblés (selon le type de client), avant ou juste après l’échéance. Son ton doit rester simple et factuel. Comme les mails, les SMS peuvent également contenir un lien de paiement.

- Courrier simple : adapté à une approche plus formelle, notamment lorsque plusieurs relances électroniques sont restées sans réponse.

- Courrier recommandé : réservé aux situations critiques ou aux relances de fin de parcours amiable, nécessitant une preuve de réception.

La performance d’un scénario repose sur la complémentarité des canaux : combiner automatisation et contact humain permet d’allier efficacité et proximité.

Ton et message

Le ton de relance doit évoluer au fil du scénario pour rester efficace sans dégrader la relation client. Une relance trop directe, dès le départ, peut être mal perçue, tandis qu’un ton trop souple sur la durée peut retarder le paiement. L’enjeu est de trouver un juste équilibre entre courtoisie, clarté et fermeté.

- Premières relances : adoptez un ton préventif et bienveillant, qui rappelle simplement l’échéance à venir ou le léger retard constaté.

- Relances intermédiaires : utilisez un ton plus direct et orienté solution, pour inciter le client à régulariser tout en maintenant un climat de confiance.

- Relances finales : optez pour un ton ferme mais professionnel, mentionnant les conséquences possibles (pénalités, passage au pré-contentieux) tout en laissant une dernière possibilité de régularisation.

La tonalité doit refléter le niveau de maturité de la relation client : plus la confiance est établie, plus le message peut rester direct sans nuire à la collaboration.

Une fois ces paramètres définis, reste à les combiner pour bâtir un scénario de relance cohérent et efficace. Car au-delà de la méthode, tout l’enjeu réside dans l’adaptation : un bon payeur, un client à risque ou un mauvais payeur récurrent ne se relancent pas de la même manière.

Exemples de scénario de relance selon les typologies de client

Avant de concevoir un scénario de relance, il est essentiel de comprendre à qui vous vous adressez. Chaque client entretient une relation différente avec le paiement : certains respectent scrupuleusement les délais, d’autres les repoussent ou attendent la dernière relance pour agir. Identifier ces profils permet de bâtir une stratégie de relance adaptée, à la fois efficace et respectueuse de la relation commerciale. Voici trois types de client avec un exemple de scénario de relance associé.

Scénario de relance pour le bon payeur régulier

Le bon payeur régulier règle ses factures dans les délais convenus, voire par anticipation. Son comportement traduit une gestion rigoureuse et une relation commerciale saine. Le but ici est d’entretenir une relation de confiance et de maintenir son bon réflexe de paiement.

- J-5 avant échéance : message cordial envoyé par mail ou SMS, rappelant l’échéance à venir.

- J+7 à J+10 : relance automatique par mail, uniquement si un léger retard est constaté.

Si un bon payeur ne régularise pas sa facture après la première relance, vous pouvez ajouter des étapes au scénario de relance initial, en prenant éventuellement comme exemple le plan dédié au client à risque modéré. Cette adaptation progressive du plan évite qu’un oubli ponctuel ne se transforme en retard récurrent, tout en maintenant une cohérence dans le suivi.

Scénario de relance pour le client à risque modéré

Ses retards sont ponctuels, souvent liés à un oubli, une absence ou une tension de trésorerie temporaire. Le scénario de relance doit rester mesuré : suffisamment suivi pour éviter le retard chronique, sans devenir intrusif.

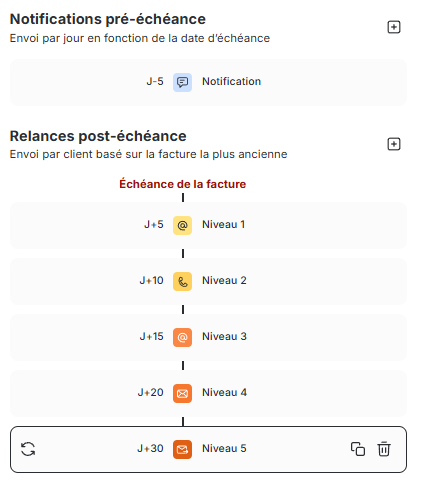

- J-5 : rappel de l’échéance à venir via une relance préventive par mail ou SMS

- J+5 : relance aimable par mail, rappelant l’échéance passée et proposant un contact direct en cas de difficulté.

- J+15 : relance plus directe par mail ou appel téléphonique, visant à obtenir une confirmation du règlement ou à comprendre la raison du retard.

- J+25 : appel téléphonique si le retard persiste, pour clarifier la situation et convenir d’un plan d’action.

- J+35 : courrier simple ou mail formel, marquant une étape plus structurée du processus de relance.

Scénario de relance pour le mauvais payeur récurrent

Ce profil présente des retards fréquents et prolongés, parfois accompagnés de litiges ou de silence radio. Le plan de relance doit être structuré, documenté et ferme, afin d’éviter les dérives et d’anticiper les situations d’impayés persistants.

- J-5 : rappel de l’échéance à venir via une relance préventive par mail ou SMS

- J+5 : relance factuelle par mail, rappelant la ou les factures concernées et le caractère urgent du règlement.

- J+10 : appel téléphonique pour obtenir un engagement ferme de paiement et identifier les causes éventuelles du retard.

- J+15 : mail ou courrier formel, mentionnant les conditions contractuelles et les pénalités de retard prévues.

- J+20 à J+25 : dernière relance amiable, par mail ou courrier recommandé, avertissant qu’une mise en demeure pourra suivre en cas de non-régularisation.

- J+30 à J+35 : mise en demeure par courrier recommandé avec accusé de réception, précisant le montant dû et le délai pour régler avant transmission au partenaire contentieux (huissier, avocat, cabinet de recouvrement).

Cas particulier : le client saisonnier

Certaines entreprises, dans le tourisme, l’événementiel ou l’agroalimentaire, connaissent des variations d’activité marquées au fil de l’année. Ces cycles influencent directement leur trésorerie et leur capacité à respecter les échéances.Un scénario de relance adapté doit donc suivre ce rythme : prévenir avant la haute saison, alléger pendant, puis renforcer après.

L’objectif est de maintenir une communication fluide tout au long du cycle, sans exercer de pression inutile pendant les périodes de forte activité. L’efficacité repose sur la capacité à anticiper, comprendre et accompagner les fluctuations saisonnières plutôt que de les subir.

Voici un exemple de scénario de relance pour un client saisonnier :

- Avant la période haute (J-30) : prise de contact préventive par mail ou appel pour rappeler les factures à venir et convenir d’un calendrier de règlement adapté.

- Pendant la haute saison (J+40, J+55) : relances plus espacées et ton bienveillant, pour maintenir le lien sans ajouter de pression inutile.

- Après la saison (J+55, J+70) : reprise des relances plus structurées par mail ou appel, une fois l’activité revenue à la normale. Si le retard persiste, une mise en demeure peut être envisagée.

Automatisez et personnalisez vos scénarios de relance avec LeanPay

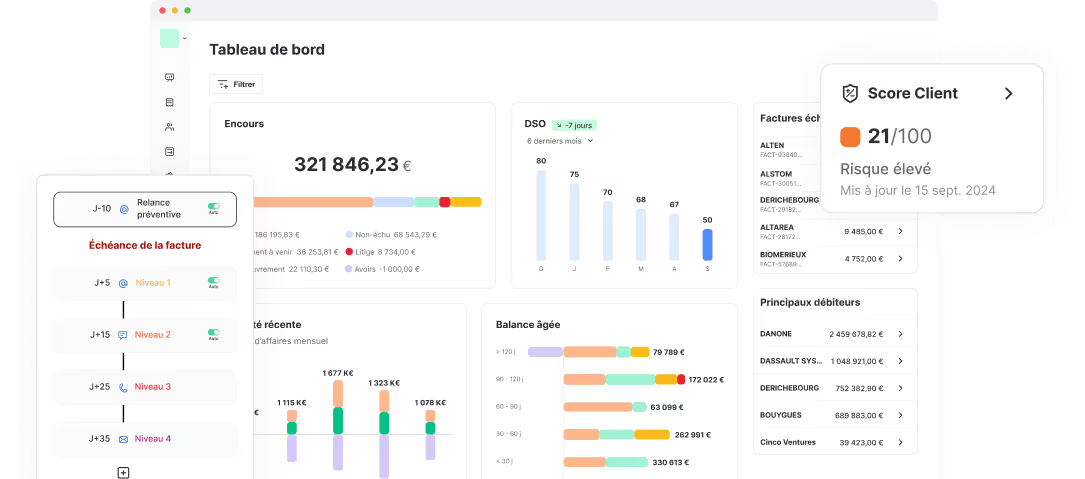

Entre les échéances, les relancers clients à planifier et les suivis manuels, construire un scénario de relance peut vite devenir chronophage. Notre logiciel de recouvrement vous permet de paramétrer facilement ces actions et vous garantit un suivi fluide et homogène de tous vos encaissements.

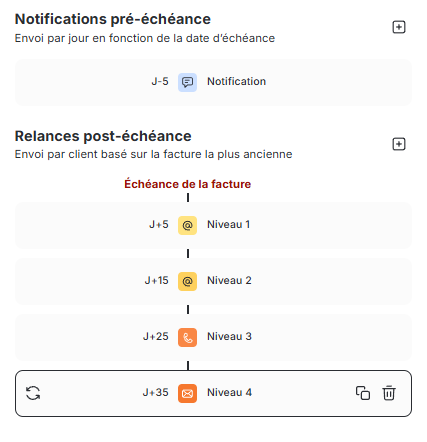

- Scénarios entièrement personnalisables : chaque étape du processus peut être configurée, comme le nombre d’étapes, les délais entre chaque relance, le canal à utiliser (e-mail, SMS, appel, courrier) et le ton du message.

- Automatisation flexible : c’est vous qui décidez du degré d’automatisation. Certaines relances (par exemple les rappels préventifs) peuvent être envoyées automatiquement, tandis que d’autres étapes (plus sensibles) peuvent être validées manuellement par vos équipes.

- Attribution ciblée : les scénarios peuvent être appliqués en fonction du profil du client, de sa localisation, de sa langue, de son comportement de paiement ou de son rattachement à un groupe de clients (cela permet, par exemple, d’envoyer une relance unique à toutes les filiales d’une entité).

- Personnalisation avancée : les messages intègrent automatiquement les variables clés (montant, échéance, pénalités) et les pièces jointes nécessaires (pour les relances par mail et courrier). De plus, vous pouvez personnaliser vos relances avec votre identité visuelle (logo, signature…

- Suivi complet des relances : grâce aux connexions avec Outlook et Gmail, l’historique des envois, des canaux utilisés et des réponses clients est centralisé, garantissant une traçabilité claire et un suivi sans perte d’information.

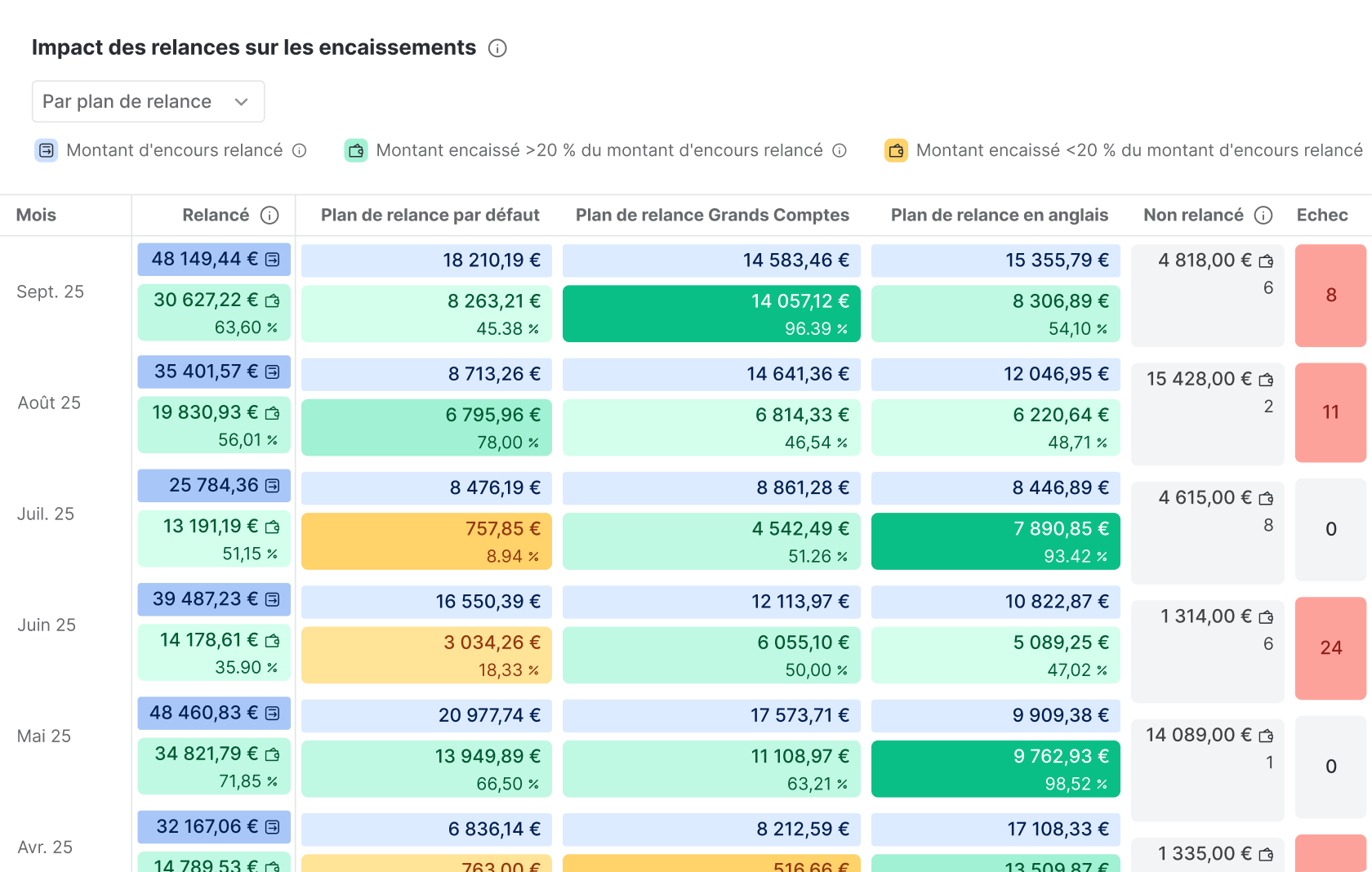

- Analyse de l’impact des relances : LeanPay offre une vision claire de vos performances grâce au reporting de recouvrement et à la page d’analyse dédiée. Vous suivez l’impact de chaque scénario, comparez les plans de relance et identifiez les leviers les plus efficaces pour améliorer votre taux de recouvrement.

- Lien direct vers le portail client : chaque mail et SMS de relance contient un lien permettant au client d’accéder au portail client sécurisé avec plateforme de paiement intégrée pour consulter, télécharger et régler ses factures en ligne.

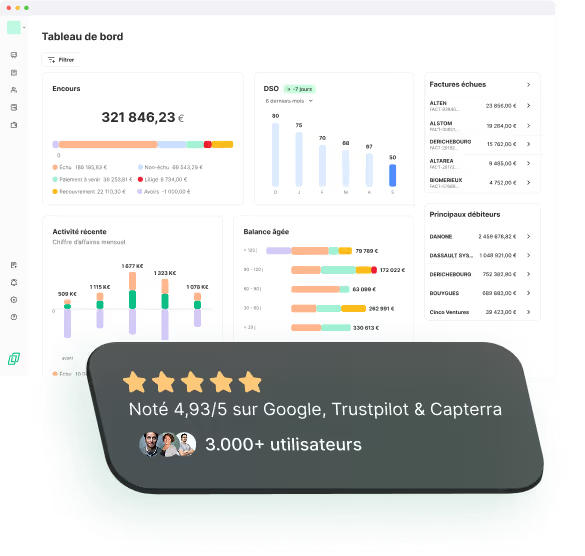

Les utilisateurs de LeanPay divisent par 4 le temps passé à relancer leurs clients. Pourquoi pas vous ? Découvrez notre logiciel lors d’une démo avec un expert !