Le ratio d’autonomie financière fait partie des indicateurs utilisés pour analyser la solidité financière de votre entreprise. En tant que DAF, vous pouvez le mobiliser lors d’un diagnostic financier, d’un échange avec un partenaire bancaire ou dans le cadre d’une prise de décision stratégique.

Derrière cet indicateur comptable se joue pourtant un enjeu très concret : votre capacité à financer votre activité et votre croissance sans dépendre excessivement de l’endettement. Comprendre ce ratio permet aussi de mieux appréhender le lien entre structure financière, trésorerie et gestion du poste clients.

Qu’est-ce que le ratio d’autonomie financière ?

Le ratio d’autonomie financière est un indicateur de solvabilité qui permet d’évaluer le niveau d’indépendance d’une entreprise vis-à-vis des financements externes. Il mesure la capacité de l’entreprise à couvrir ses besoins de financement à long terme grâce à ses capitaux propres.

Mis en place avec un connecteur Sage 100 parfaitement opérationnel, LeanPay fait consensus au sein du service ADV, comptable, commercial et service client !

L’objectif de baisse du DSO de 40% au niveau de notre groupe a été atteint en moins d’un an. La structuration des process de suivi des clients, de relance et de recouvrement grâce à LeanPay a eu un impact très concret sur notre BFR et notre trésorerie.

Bruno G. - Directeur administratif et financier

Comment calculer le ratio d’autonomie financière ?

Deux méthodes sont utilisées pour calculer le ratio d’autonomie financière. Elles reposent sur des bases proches, mais doivent être interprétées différemment.

- Méthode 1 : calcul à partir du bilan

Ratio d’autonomie financière = Capitaux propres / Total du bilan

Dans cette méthode, le total du bilan comprend les dettes financières supérieures à un an. Les capitaux propres regroupent le capital social, les réserves, le report à nouveau et le résultat de l’exercice.

Cette approche permet de comparer directement vos capitaux propres à vos engagements financiers de long terme.

- Méthode 2 : calcul à partir des capitaux permanents

Ratio d’autonomie financière = Capitaux propres / Capitaux permanents

Les capitaux permanents sont constitués des capitaux propres et des dettes financières à long terme.

Bien que présentée différemment, cette formule repose sur une logique proche de la première et vise à analyser la répartition des ressources durables entre fonds propres et endettement.

Comment interpréter le ratio d’autonomie financière ?

L’interprétation du ratio d’autonomie financière dépend du mode de calcul retenu. Les seuils associés à chaque méthode ne sont pas interchangeables.

Interprétation avec la méthode 1

Lorsque le ratio est calculé à partir du total du bilan, deux situations peuvent être distinguées :

- Un ratio supérieur à 1 indique que les capitaux propres sont supérieurs aux dettes financières de long terme. Votre entreprise dispose d’une bonne santé financière et peut envisager ses investissements en s’appuyant sur ses fonds propres ou en recourant à l’emprunt.

- Un ratio inférieur à 1 signifie que l’endettement de long terme dépasse les capitaux propres. Vous êtes alors plus dépendant des financements externes et pouvez rencontrer des difficultés pour obtenir de nouveaux crédits.

Interprétation avec la méthode 2

Lorsque le ratio est calculé à partir des capitaux permanents, l’analyse repose sur un autre repère :

- Un ratio supérieur à 0,5 traduit une situation financière favorable. Les capitaux propres représentent une part significative des ressources de long terme, ce qui permet d’envisager les investissements avec davantage de sérénité.

- Un ratio inférieur à 0,5 révèle une structure financière plus fragile. Les dettes pèsent davantage que les capitaux propres, ce qui peut limiter la capacité à recourir à de nouveaux financements externes.

De manière générale, quelle que soit la méthode utilisée, plus le ratio d’autonomie financière est élevé, plus votre entreprise est considérée comme indépendante vis-à-vis des financements externes. Pour une analyse complète, ce ratio doit toutefois être mis en perspective avec d’autres indicateurs financiers, comme la capacité de remboursement ou le besoin en fonds de roulement.

Pourquoi ce ratio reflète aussi la qualité de votre gestion du cash

L’évolution du ratio d’autonomie financière dépend directement de la capacité de votre entreprise à générer et à préserver sa trésorerie dans le temps. La gestion du poste clients est donc déterminante. Des retards de paiement récurrents ou un niveau d’encours client élevé immobilisent une part importante du chiffre d’affaires. Le cash reste bloqué dans les créances, ce qui pèse sur votre trésorerie et limite la marge de manœuvre financière.

Une rotation plus rapide des créances clients permet, au contraire, de sécuriser les encaissements et de rendre les flux de trésorerie plus prévisibles. Cette meilleure visibilité facilite l’autofinancement, contribue à consolider les capitaux propres et soutient l’équilibre de la structure financière.

Derrière un indicateur souvent perçu comme purement comptable, se cache une réalité très opérationnelle : chaque facture encaissée plus rapidement renforce l’autonomie financière de votre entreprise.

Les leviers du poste clients pour améliorer votre autonomie financière

Le ratio d’autonomie financière est influencé par la manière dont le poste clients est piloté au quotidien. Plusieurs leviers opérationnels ont un impact direct sur la trésorerie et, à terme, sur la solidité financière de votre entreprise.

- Réduire le DSO est souvent le premier levier mobilisé. Plus les délais d’encaissement sont longs, plus le chiffre d’affaires reste immobilisé dans les créances clients. Des relances régulières et adaptées aux profils clients permettent de raccourcir ces délais et d’améliorer la trésorerie.

- Limiter les frictions liées au paiement permet d’accélérer les encaissements. Dans de nombreux cas, les retards sont liés à des causes opérationnelles plutôt qu’à un défaut de paiement. En facilitant l’accès aux factures et aux moyens de paiement à vos clients, vous contribuez à rendre les flux de trésorerie plus réguliers, ce qui renforce l’autonomie financière.

- Maîtriser les encours clients est essentiel pour limiter les risques. Un encours élevé ou mal réparti fragilise la trésorerie et réduit la visibilité financière. Un suivi précis des encours, appuyé par une balance âgée fiable, permet d’anticiper les tensions et de prioriser les actions.

- Fiabiliser le recouvrement dans la durée renforce la prévisibilité du cash. Lorsque les actions de relance sont ponctuelles ou dépendantes de pics d’activité, les résultats restent irréguliers. Des processus structurés et constants permettent de stabiliser les flux et de soutenir durablement la capacité d’autofinancement.

Pris ensemble, ces leviers transforment le poste clients en un véritable outil de pilotage financier. En améliorant la qualité des encaissements et la visibilité sur le cash, ils contribuent directement à l’amélioration du ratio d’autonomie financière.

LeanPay, un outil pour renforcer durablement l’autonomie financière

Améliorer le ratio d’autonomie financière suppose de piloter finement le poste clients, avec des données fiables et des actions structurées dans le temps. LeanPay accompagne les équipes finance en apportant une réponse opérationnelle à chacun des leviers évoqués précédemment.

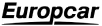

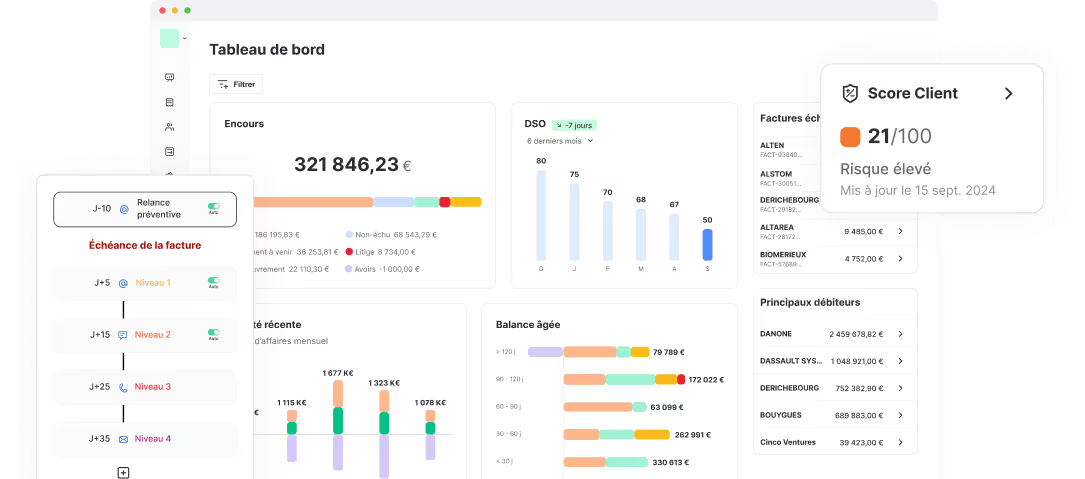

- Suivi en temps réel des encours clients

LeanPay offre une lecture détaillée et actualisée de l’encours clients. Vous pouvez analyser la composition des encours (créances échues, non échues, en litige…), identifier rapidement les clients à risque selon leur tranche de retard et prioriser les actions en conséquence. Cette visibilité fine permet de mieux maîtriser le risque d’impayés et d’agir plus tôt sur les situations susceptibles de peser sur la trésorerie.

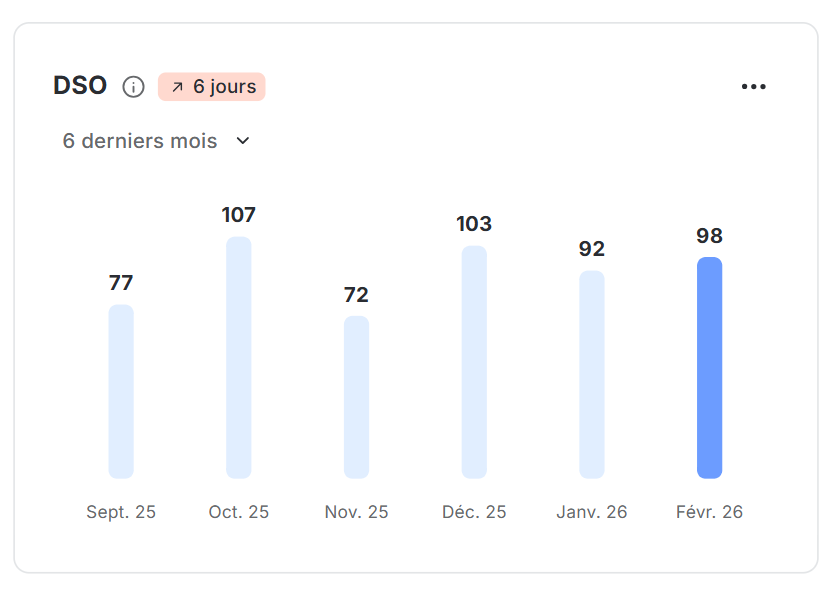

- Pilotage du DSO et des délais d’encaissement

Le DSO est mis à jour en temps réel afin de pouvoir analyser son évolution dans le temps, mesurer l’efficacité des processus de recouvrement et affiner la lecture des comportements de paiement, y compris au niveau de chaque client. Ce pilotage précis aide à comprendre l’impact réel des délais d’encaissement sur la trésorerie et, à terme, sur l’autonomie financière.

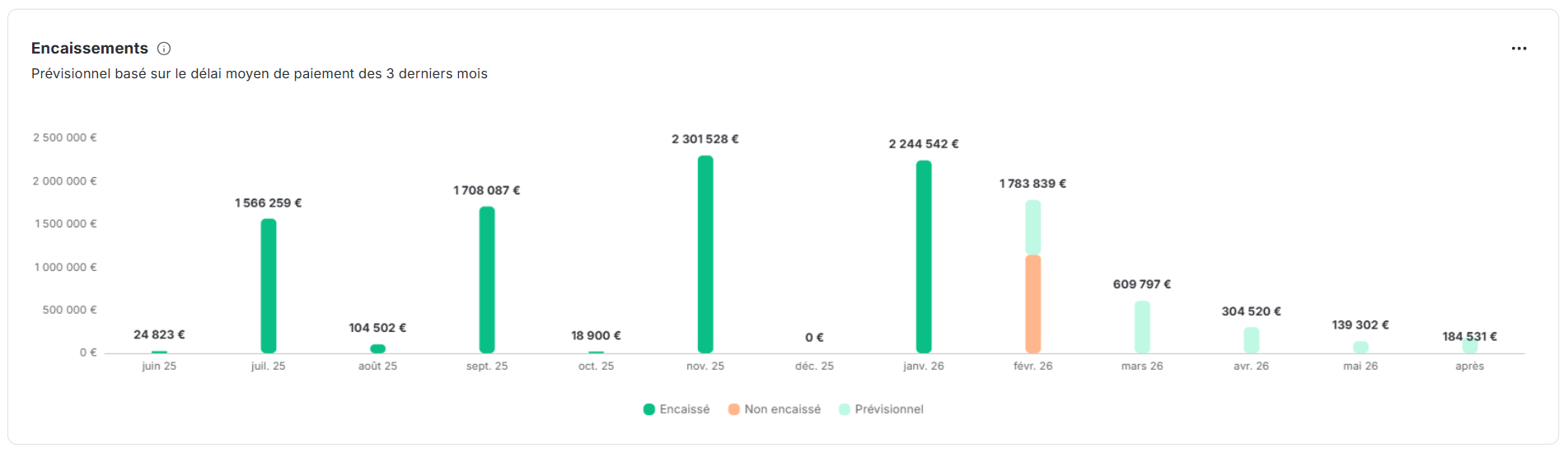

- Prévisions de trésorerie et visibilité sur le cash à venir

Le reporting de recouvrement permet de visualiser les encaissements passés et à venir sur une période glissante, en s’appuyant sur les habitudes de paiement réelles des clients et les promesses de paiement enregistrées. Cette approche renforce la fiabilité des prévisions de trésorerie et vous donne une meilleure visibilité sur le cash attendu, facilitant ainsi l’anticipation des besoins de financement et le pilotage de la capacité d’autofinancement.

- Parcours de paiement simplifié

Grâce au portail client, accessible depuis les relances par mail et SMS, vos clients peuvent consulter et télécharger l’ensemble de leurs factures, suivre leur situation en toute autonomie et accéder facilement aux informations nécessaires au règlement. En offrant plusieurs moyens de paiement sécurisés et la possibilité de régler une ou plusieurs factures, partiellement ou en totalité, LeanPay contribue à accélérer vos encaissements et à rendre les flux de trésorerie plus réguliers.

Les utilisateurs de LeanPay réduisent jusqu’à 40 % leur DSO. Sollicitez-nous pour découvrir notre logiciel de gestion du poste clients !