Face à un client professionnel qui refuse de payer malgré les relances et l’obtention d’une décision de justice, le créancier dispose d’un outil puissant : la saisie par huissier. Qu’il s’agisse de bloquer un compte bancaire, de faire vendre du matériel ou d’immobiliser un bien immobilier, la saisie permet de transformer un titre exécutoire en paiement effectif. Pour les directions financières et les credit managers, comprendre le fonctionnement de cette procédure est essentiel afin de sécuriser le poste client et préserver la trésorerie.

Saisie par huissier : définition et contexte d’intervention

La saisie par huissier (ou commissaire de justice) est une mesure d’exécution forcée permettant à un créancier d’obtenir le paiement d’une créance reconnue par un titre exécutoire.

L’huissier intervient uniquement lorsque le débiteur, malgré les relances amiables et parfois une procédure judiciaire, n’a pas réglé sa dette. Le recours à la saisie se justifie donc dans des situations de blocage où la négociation et les solutions amiables ont échoué. Elle est particulièrement utilisée pour des créances significatives qui impactent fortement la trésorerie du créancier (impayés récurrents, factures importantes, retards persistants).

Saisie par huissier : quels biens sont concernés ?

Il existe trois types de biens saisissables :

- les biens meubles corporels : ce sont les biens matériels que l’on peut déplacer ou manipuler. Cela comprend par exemple les véhicules de l’entreprise, le mobilier de bureau, le matériel informatique, les machines de production ou encore les stocks. Ces biens peuvent être saisis puis vendus aux enchères, le produit de la vente servant à désintéresser les créanciers.

- les biens immobiliers : il s’agit des biens non déplaçables, tels que les locaux professionnels, entrepôts, terrains ou immeubles détenus par l’entreprise. Leur saisie suit une procédure plus lourde et encadrée, sous contrôle du juge de l’exécution, et est généralement réservée aux créances d’un montant élevé.

- les biens incorporels : ce sont des biens immatériels, tels que les titres sociaux (parts, actions), les droits de propriété intellectuelle, ou encore les créances détenues par le débiteur (factures clients, loyers, indemnités d’assurance). Ils peuvent faire l’objet d’une saisie par huissier, permettant au créancier de récupérer directement les sommes dues par des tiers.

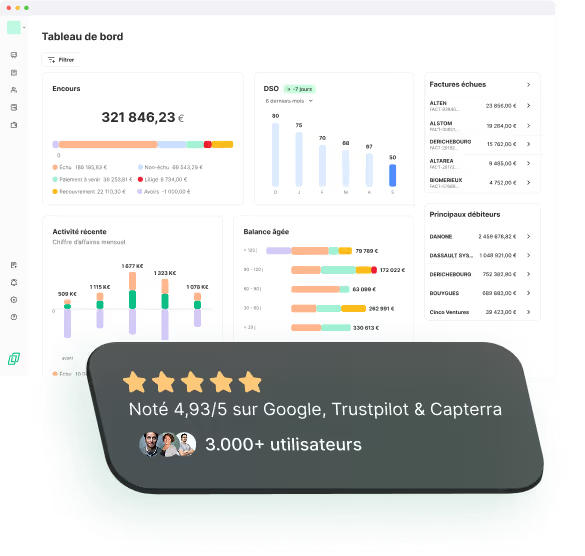

Mis en place avec un connecteur Sage 100 parfaitement opérationnel, LeanPay fait consensus au sein du service ADV, comptable, commercial et service client !

L’objectif de baisse du DSO de 40% au niveau de notre groupe a été atteint en moins d’un an. La structuration des process de suivi des clients, de relance et de recouvrement grâce à LeanPay a eu un impact très concret sur notre BFR et notre trésorerie.

Bruno G. - Directeur administratif et financier

Saisie par huissier : comment se passe une saisie ?

Pour qu’une saisie par huissier puisse être engagée, plusieurs conditions doivent être respectées. La procédure suit un cadre strictement défini par le Code des procédures civiles d’exécution (CPCE).

Saisie par huissier : le titre exécutoire

Comme énoncé précédemment, avant toute saisie, le créancier doit être muni d’un titre exécutoire. Il peut s’agir d’un jugement rendu par le tribunal de commerce, d’une ordonnance d’injonction de payer devenue définitive ou encore d’un acte notarié revêtu de la formule exécutoire. Sans ce document, aucune saisie n’est possible : le créancier devra d’abord passer par la phase judiciaire pour faire reconnaître sa créance.

Saisie par huissier : intervention du commissaire de justice

Une fois le titre exécutoire obtenu, le créancier mandate un commissaire de justice. Celui-ci signifie le titre au débiteur et procède à la saisie selon la procédure choisie par le créancier. L’huissier agit comme officier public : ses actes ont une valeur probante et confèrent à la saisie un caractère obligatoire.

Saisie par huissier : déroulement de la saisie

Le processus varie selon le type de saisie par huissier, mais suit généralement le même schéma. L’acte de saisie est d’abord signifié au tiers saisi (par exemple la banque ou un client du débiteur) ou au débiteur lui-même en cas de saisie-vente ou immobilière. Les biens ou sommes concernés deviennent immédiatement indisponibles. Le débiteur est ensuite informé de la mesure dans un délai légal, et il conserve la possibilité de la contester devant le juge de l’exécution. Enfin, les sommes saisies sont reversées au créancier, ou bien le produit de la vente est réparti entre les créanciers selon leur rang.

Saisie par huissier : les types les plus utilisés

Le commissaire de justice peut intervenir pour exécuter deux types d’obligations :

- l’obligation de payer : il s’agit de récupérer une somme d’argent due au créancier.

- l’obligation de faire : il s’agit d’obtenir la livraison ou la restitution d’un bien.

Dans la pratique, c’est surtout l’obligation de payer qui est en jeu : factures impayées, loyers commerciaux, créances contractuelles. Voyons maintenant les saisies par huissier les plus pertinentes pour un créancier.

Saisie conservatoire par huissier

La saisie conservatoire permet au créancier de bloquer provisoirement les biens de son débiteur afin d’empêcher leur vente ou leur transfert avant qu’un jugement définitif n’intervienne. Elle est particulièrement utile lorsqu’il existe un risque sérieux que le débiteur organise son insolvabilité ou fasse disparaître ses actifs.

Pour l’obtenir, le créancier doit justifier d’une créance paraissant fondée en son principe et démontrer qu’il existe des circonstances menaçant son recouvrement.

L’autorisation du juge est généralement nécessaire, sauf si le créancier dispose déjà d’un titre exécutoire (article L511-2 du Code des procédures civiles d’exécution). Les biens saisis restent immobilisés jusqu’à ce qu’une décision de justice confirme la créance, ce qui permet ensuite de transformer la mesure en saisie-attribution ou saisie-vente. Cette saisie par huissier constitue donc un moyen efficace de préserver les chances de recouvrement, notamment face à des entreprises fragilisées financièrement.

Saisie-attribution par huissier

Régie par les articles L211-1 à L211-5 (titre Ier) du CPCE, la saisie-attribution permet de saisir les sommes que le débiteur détient auprès de tiers. Le tiers saisi est toute personne extérieure à la relation entre créancier et débiteur, mais qui est débitrice du débiteur. En pratique, il peut s’agir de la banque, d’un client du débiteur qui n’a pas encore payé sa facture, d’un locataire qui lui doit un loyer ou encore d’un avocat détenant des fonds en son nom.

Sur la base d’un titre exécutoire, le commissaire de justice signifie l’acte de saisie au tiers concerné, qui doit alors bloquer les sommes dues et en faire la déclaration. Celles-ci deviennent indisponibles et, dans la limite de la dette, sont reversées au créancier. Le débiteur est informé de la mesure dans un délai de huit jours et conserve la possibilité de la contester devant le juge de l’exécution.

Saisie-vente par huissier

La saisie-vente permet au créancier de faire immobiliser puis vendre les biens mobiliers de son débiteur afin de se faire payer. Elle peut concerner aussi bien le matériel informatique, les machines de production, les véhicules de l’entreprise que ses stocks. La vente forcée ne peut avoir lieu qu’après un délai d’un mois à compter de la saisie. Durant ce laps de temps, le débiteur peut soit régler sa dette, soit demander une vente amiable. À défaut, les biens sont vendus aux enchères publiques sous la supervision du commissaire de justice, éventuellement assisté d’un commissaire-priseur judiciaire.

Cette saisie par huissier, prévue aux articles L221-1 à L221-6 (titre II) du CPCE, reste toutefois plus lourde à mettre en œuvre qu’une saisie-attribution. Il faut notamment vérifier la propriété des biens, car certains peuvent être insaisissables en raison d’une clause de réserve de propriété, d’un crédit-bail ou d’une location. En pratique, la simple perspective d’une saisie-vente constitue un levier de pression puissant : elle suffit souvent à inciter le débiteur à régler sa dette pour éviter de voir son outil de production paralysé ou vendu.

Saisie immobilière par huissier

La saisie immobilière, prévue aux articles L311-1 et suivants du CPCE, permet au créancier de faire vendre un immeuble appartenant à son débiteur afin d’obtenir paiement. Elle peut concerner des locaux commerciaux, un entrepôt, un terrain ou tout autre bien immobilier inscrit au nom de l’entreprise débitrice.

Le commissaire de justice signifie un commandement de payer valant saisie, puis la procédure est placée sous le contrôle du juge de l’exécution. Après une audience d’orientation, la vente forcée peut être autorisée et réalisée par adjudication. Le prix est alors distribué entre les créanciers selon leur rang : les créanciers hypothécaires ou le Trésor public sont souvent prioritaires, ce qui peut réduire la part revenant au créancier initial.

En pratique, la saisie immobilière est surtout envisagée pour des créances d’un montant élevé, lorsque les autres voies de recouvrement n’ont pas abouti. Elle constitue un levier de pression fort, car elle met en jeu un actif stratégique pour l’entreprise débitrice, mais son efficacité dépend de la valeur du bien et de la présence éventuelle d’autres créanciers mieux placés.

Saisie des droits incorporels par huissier

Régie par l’article L231-1 du CPCE, la saisie des droits incorporels vise les biens immatériels du débiteur, qui peuvent représenter une valeur stratégique pour une entreprise. Elle peut concerner des titres sociaux (parts ou actions d’une société), des droits de propriété intellectuelle (brevets, marques, licences d’exploitation), ou encore certains contrats générateurs de revenus.

Pour le créancier, cette saisie par huissier est intéressante lorsqu’il n’existe pas d’actifs matériels ou financiers suffisants mais que l’entreprise détient des droits ayant une valeur patrimoniale. Leur immobilisation peut bloquer des opérations de cession ou de financement, ce qui exerce une pression importante sur le débiteur. En pratique, la saisie des droits incorporels reste moins fréquente que la saisie-attribution ou la saisie-vente, mais elle constitue un outil puissant dans le cadre du recouvrement, notamment lorsqu’il s’agit de sociétés à forte valeur immatérielle (start-ups, éditeurs de logiciels, entreprises innovantes).

Saisie par huissier : bénéfices et limites

Recourir à une saisie présente des atouts indéniables pour sécuriser un paiement, mais cette procédure comporte aussi des contraintes pratiques et juridiques qu’il est nécessaire d’anticiper.

Saisie par huissier : les atouts

La saisie par huissier représente une des armes les plus puissantes dont dispose le créancier, car elle ne repose pas sur la bonne volonté du débiteur mais sur une contrainte légale immédiate.

Les principaux atouts sont :

- un levier d’efficacité : la saisie cible directement les actifs ou la trésorerie du débiteur, ce qui augmente fortement les chances de recouvrement.

- un effet de pression psychologique : comptes bloqués, matériel immobilisé ou locaux menacés de vente forcée incitent souvent le débiteur à régler avant l’issue de la procédure.

- une sécurité juridique : les saisies sont encadrées par le Code des procédures civiles d’exécution et réalisées par un commissaire de justice, qui veille au respect strict des règles de procédure.

Saisie par huissier : les limites

Malgré leur efficacité, les saisies par huissier comportent aussi des limites que le créancier doit garder à l’esprit.

- Des délais incompressibles : 8 jours pour la dénonciation d’une saisie-attribution, 1 mois avant la vente forcée en saisie-vente, et plusieurs mois pour une saisie immobilière.

- Un processus long : entre l’impayé initial et le versement effectif au créancier, il peut s’écouler plusieurs mois, parfois plus d’un an selon la complexité du dossier et l’attitude du débiteur.

- Des frais de procédure : en principe à la charge du débiteur, mais parfois avancés par le créancier.

- Un aléa financier : comptes bancaires vides, biens de faible valeur, actifs déjà grevés de garanties ou présence d’autres créanciers prioritaires.

- Un impact relationnel : une saisie rompt presque toujours la relation commerciale avec le débiteur. Elle peut aussi affecter l’image du créancier, car la procédure est parfois rendue publique (notamment en cas de saisie immobilière) et peut donner l’impression d’un manque de souplesse dans la gestion des litiges.

Saisie par huissier : anticiper pour éviter le recours aux saisies

Recourir à une saisie par huissier peut permettre de récupérer une créance, mais cette procédure reste lourde et contraignante. Pour un créancier, l’enjeu est surtout de ne pas en arriver là en sécurisant les paiements dès l’origine de la relation commerciale.

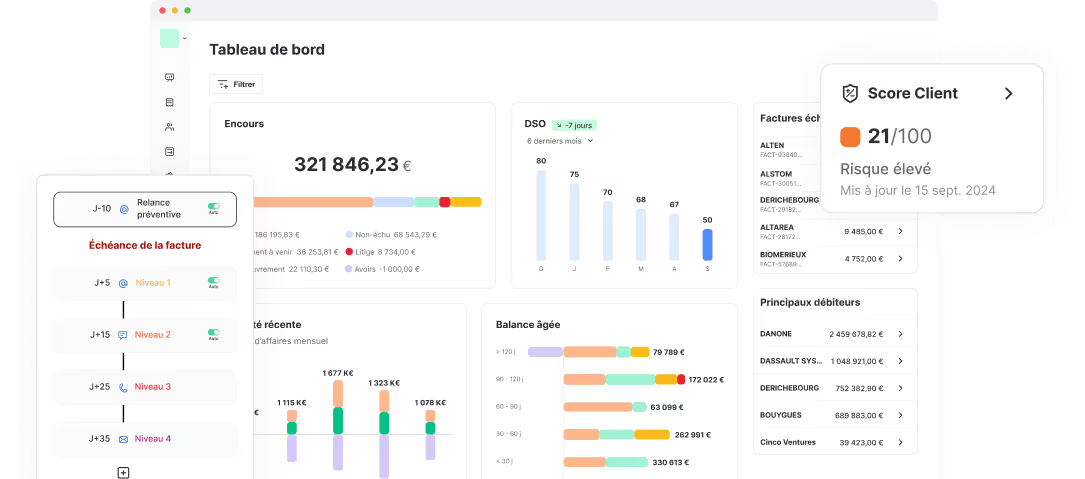

Avec LeanPay, les entreprises disposent de fonctionnalités pour prévenir efficacement les impayés et réduire le risque de devoir lancer une saisie judiciaire :

- Relances automatisées et personnalisées : LeanPay permet de déclencher instantanément des relances adaptées à chaque client, limitant ainsi les retards de paiement.

- Suivi en temps réel des KPIs : le reporting de recouvrement offre une visibilité complète sur les indicateurs clés du poste client mis à jour en temps réel, comme l’encours client et le DSO.

- Simplification du parcours de paiement : les débiteurs accèdent en un clic à la plateforme de paiement sécurisée via les relances par mail et SMS. Cela facilite le règlement tout en réduisant les délais.

- Détection des risques clients : les intégrations avec les principaux fournisseurs d’informations financières et assurances crédit (Altares, Creditsafe, Ellisphere, Allianz Trade, Infolegale, Coface) permettent d’anticiper les risques, notamment à l’aide des alertes d’événement, du scoring et des limites de crédit conseillé synchronisés automatiquement.

- Gestion des litiges : les équipes peuvent centraliser les échanges, classifier les litiges, consulter l’historique des actions menées pour un suivi complet des litiges jusqu’à leur résolution.

- Passage au contentieux : la constitution d’un dossier contenant tous les documents nécessaires se fait en quelques clics. De plus, comme pour les litiges, le suivi des dossiers se fait directement sur notre interface.

En optimisant les processus de recouvrement avec LeanPay, les directions financières et les credit managers peuvent réduire les risques d’impayés à moins de 1 %. Vous souhaitez faire de même ? Sollicitez-nous pour qu’on vous rappelle !