En théorie, les délais de paiement publics sont strictement encadrés. En pratique, de nombreuses entreprises font face à des délais d’encaissement souvent plus longs que les échéances initialement prévues. Une enquête publiée par la Fédération Nationale des Travaux Publics (FNTP) met en lumière l’existence de décalages intervenant en amont du paiement, rarement intégrés dans le suivi des délais.

Ces décalages, souvent liés aux processus de facturation et de validation, ont pourtant un impact direct sur la trésorerie et la capacité des entreprises à piloter leur poste clients. Lorsqu’ils ne sont pas anticipés, ils faussent les prévisions et accentuent les tensions de cash.

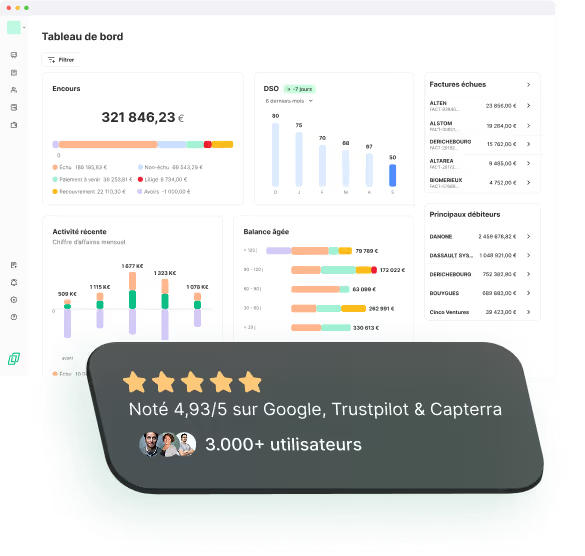

Mis en place avec un connecteur Sage 100 parfaitement opérationnel, LeanPay fait consensus au sein du service ADV, comptable, commercial et service client !

L’objectif de baisse du DSO de 40% au niveau de notre groupe a été atteint en moins d’un an. La structuration des process de suivi des clients, de relance et de recouvrement grâce à LeanPay a eu un impact très concret sur notre BFR et notre trésorerie.

Bruno G. - Directeur administratif et financier

Délais de paiement publics : les constats chiffrés de l’enquête FNTP

Les délais de paiement sont généralement mesurés à partir du moment où une facture est acceptée comme conforme par l’acheteur public, après vérification administrative. Or, cette approche ne reflète qu’une partie du cycle réel d’encaissement. Selon l’enquête de la FNTP, de nombreux décalages interviennent en amont du paiement et ne sont pas intégrés dans les délais tels qu’ils sont habituellement suivis.

Avant même que le délai légal ne commence à courir, les entreprises peuvent être confrontées à des délais liés au dépôt de la facture, à des demandes de compléments ou à des rejets successifs pour des motifs administratifs. Chaque rejet repousse mécaniquement l’échéance de paiement, sans être comptabilisé comme un retard dans les indicateurs de suivi.

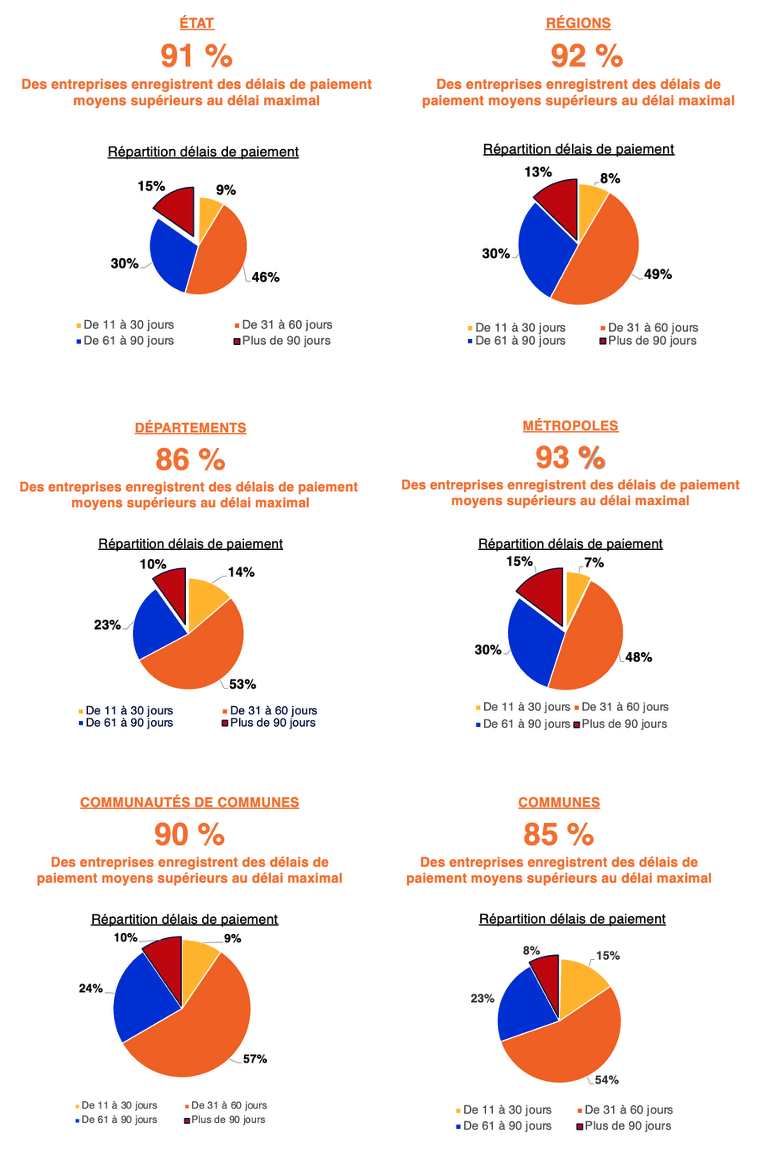

Cette lecture partielle contribue à sous-estimer l’ampleur des délais réellement subis par les entreprises de travaux publics. Les résultats de l’enquête FNTP montrent en effet que les délais moyens dépassent largement les seuils réglementaires, quel que soit le type d’acheteur public concerné :

- État et régions : la part des entreprises réglées dans le délai de 30 jours ne dépasse pas les 9 %.

- Métropoles : 93 % des entreprises font état de délais supérieurs au délai maximal avec 30 % des paiements intervenant après 60 jours.

- Départements, communes et communautés de communes : plus d’une entreprise sur deux est payée dans un délai compris entre 31 et 60 jours, ce qui illustre un allongement structurel des délais d’encaissement.

Pourquoi ces retards pèsent directement sur la trésorerie des entreprises

Quel que soit le secteur d’activité, l’allongement des délais de paiement affecte directement la trésorerie des entreprises. Dans les travaux publics, les données issues de l’enquête FNTP mettent en évidence un niveau de retards particulièrement élevé, qui accentue ces tensions financières.

Ces délais ont des conséquences concrètes sur le pilotage financier des entreprises :

- Un besoin de financement prolongé : lorsque les paiements interviennent majoritairement entre 31 et 60 jours, voire au-delà, les entreprises doivent avancer plus longtemps leurs charges opérationnelles (salaires, sous-traitance, achats de matériaux, frais de chantier). Cela accroît mécaniquement le besoin en fonds de roulement.

- Une visibilité financière dégradée : les prévisions de trésorerie reposent sur des échéances théoriques qui ne correspondent pas toujours aux encaissements réels, ce qui complique l’anticipation des tensions de cash et l’arbitrage des priorités à court terme.

- Un risque structurel pour les entreprises de travaux publics : la large diffusion de ces retards montre qu’il ne s’agit pas de situations isolées, mais d’un facteur de risque durable à intégrer dans le pilotage du poste clients et de la trésorerie.

Comment mieux anticiper les décalages d’encaissement

Face à des délais de paiement structurellement allongés, l’enjeu pour les entreprises est de mieux anticiper les encaissements afin de limiter leur impact sur la trésorerie. Cela suppose de s’appuyer sur une lecture fiable du poste clients et sur des indicateurs construits à partir des comportements de paiement réellement observés.

Concrètement, plusieurs leviers peuvent être mobilisés :

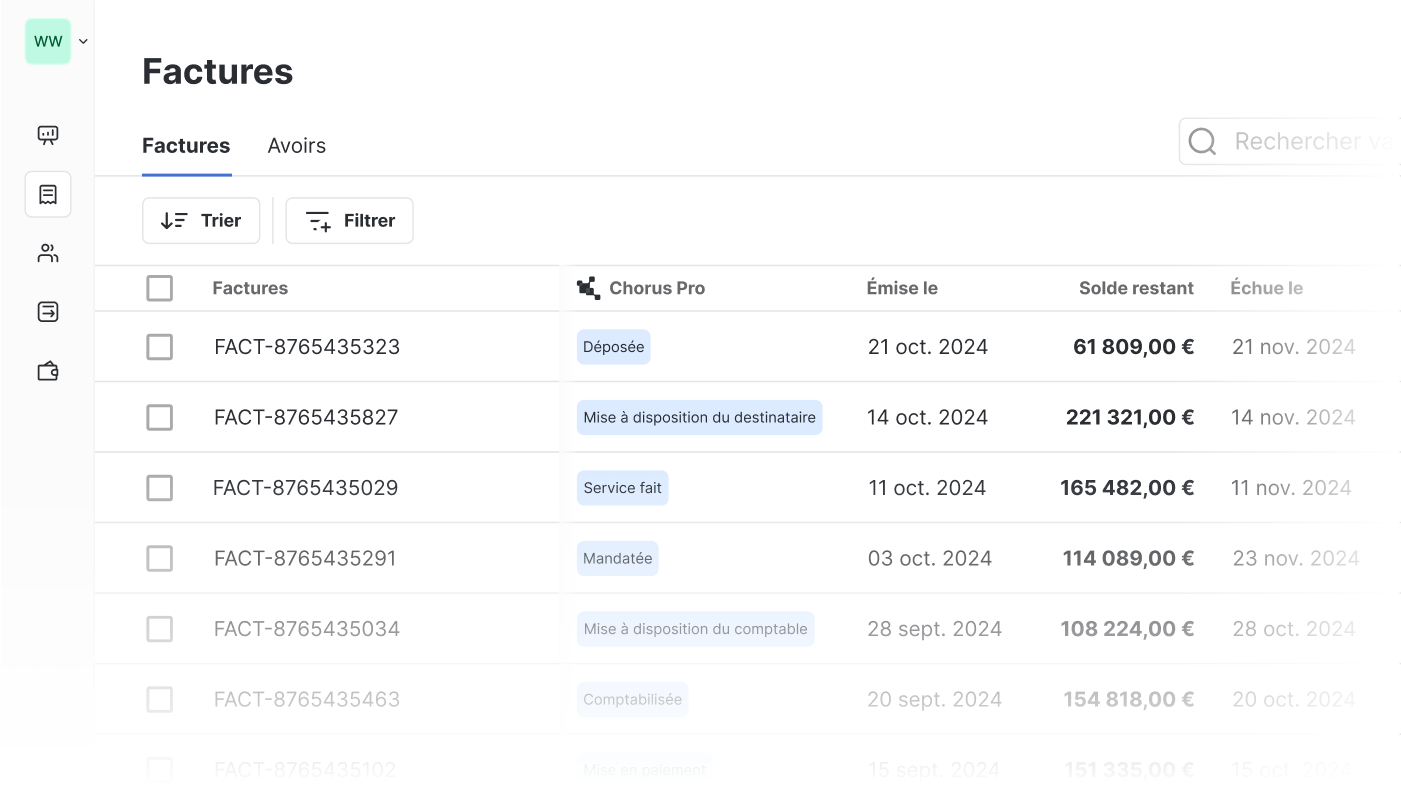

- Exploiter les informations issues de Chorus Pro pour suivre le cycle réel des factures publiques

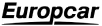

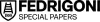

En s’appuyant sur les statuts disponibles dans Chorus Pro, LeanPay permet de visualiser les principales étapes de traitement des factures (dépôt, rejet, mise en paiement). Cette lecture aide à identifier les blocages en amont du règlement et à mieux comprendre à partir de quel moment le délai de paiement commence réellement à courir.

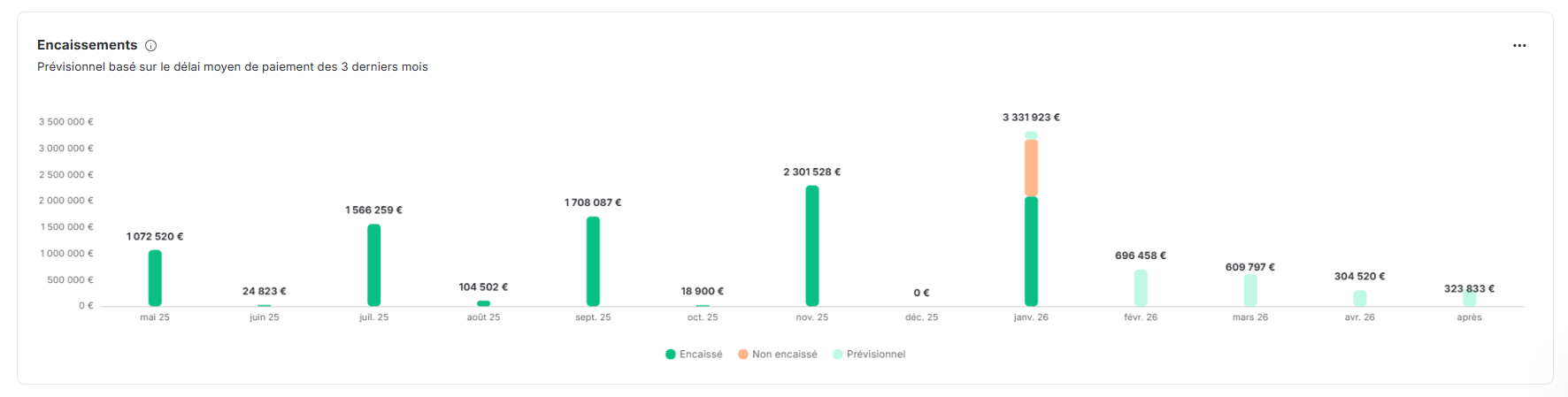

- Visualiser les prévisions d’encaissements à partir des habitudes de paiement réelles

Le reporting de recouvrement de LeanPay propose un prévisionnel d’encaissement mensuel, calculé à partir des délais moyens de paiement observés sur les trois derniers mois (DSO réel) et des promesses de paiement reçues. Cette projection permet de mieux anticiper les flux à venir, au-delà des échéances théoriques.

- Affiner l’analyse de l’encours clients selon son statut

Notre logiciel de gestion du poste clients permet d’analyser la composition de l’encours client directement depuis le reporting de recouvrement, en distinguant les créances échues, non échues ou en litige. Cette lecture détaillée facilite l’identification des postes qui pèsent réellement sur la trésorerie et nécessitent un suivi prioritaire.

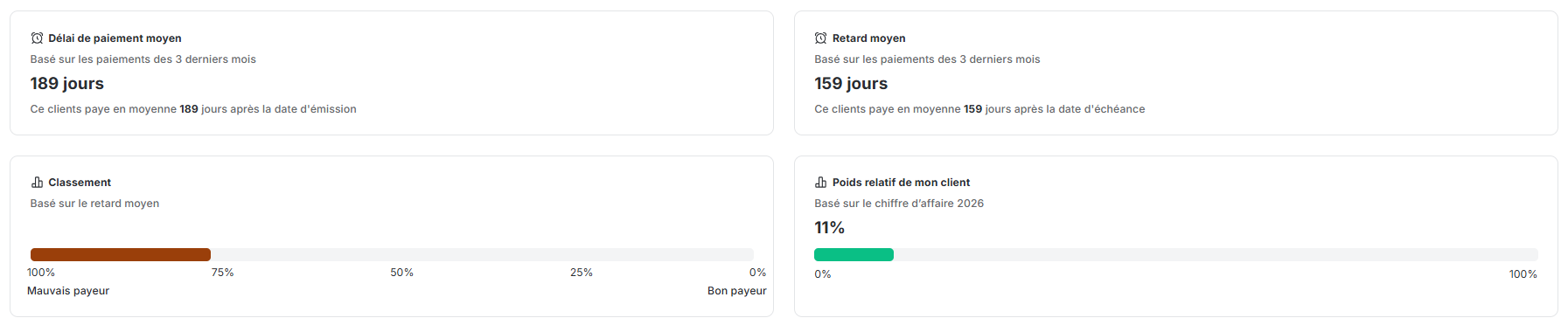

- Analyser les comportements de paiement client par client

Le reporting indique, pour chaque client, son retard moyen de paiement et son délai de paiement moyen, calculés sur la base des règlements des trois derniers mois. Ces indicateurs permettent de comparer les comportements de paiement et d’objectiver les écarts au sein du portefeuille clients.

- Prioriser les actions en fonction de l’impact sur le chiffre d’affaires

LeanPay met en évidence le poids relatif de chaque client dans le chiffre d’affaires en cours. En croisant cette information avec les retards observés, les équipes finance peuvent concentrer leurs efforts sur les encaissements à fort enjeu cash.

En donnant une lecture plus fine des délais d’encaissement réellement observés, LeanPay contribue à sécuriser la trésorerie et à fiabiliser le pilotage du poste clients. Sollicitez-nous pour découvrir comment maîtriser votre poste clients !