Dans la vie d’une entreprise, un litige commercial peut rapidement devenir un point de blocage critique. Lorsque la situation s’enlise, il ne s’agit plus seulement d’un retard de paiement mais d’un désaccord profond. La question centrale devient alors : à partir de quand l’escalade vers le contentieux est-elle justifiée ?

Engager un contentieux est une décision lourde, qui doit s’appuyer sur des critères objectifs : solidité des preuves, attitude du client, ancienneté du litige, risque financier. Cet article vous aide à identifier les critères qui doivent guider votre décision.

Pourquoi distinguer retard de paiement et litige commercial est essentiel ?

Un retard de paiement et un litige commercial n’appellent pas les mêmes actions ni les mêmes décisions.

Un retard de paiement relève généralement :

- d’un traitement administratif ou d’une validation interne en cours ;

- d’un souci de trésorerie passager.

Il se traite par des relances adaptées, des vérifications internes et un suivi régulier.

Mis en place avec un connecteur Sage 100 parfaitement opérationnel, LeanPay fait consensus au sein du service ADV, comptable, commercial et service client !

L’objectif de baisse du DSO de 40% au niveau de notre groupe a été atteint en moins d’un an. La structuration des process de suivi des clients, de relance et de recouvrement grâce à LeanPay a eu un impact très concret sur notre BFR et notre trésorerie.

Bruno G. - Directeur administratif et financier

Un litige commercial repose sur un désaccord explicite concernant l’exécution du contrat. Il nécessite :

- une analyse circonstanciée ;

- la collecte de preuves ;

- la coordination de plusieurs équipes (ADV, service commercial, finance, qualité) ;

- et parfois la préparation d’un éventuel contentieux.

Bien distinguer ces deux situations permet d’éviter deux pièges :

- traiter trop longtemps un litige comme un simple retard, au risque d’allonger inutilement les délais et de figer la trésorerie ;

- qualifier trop tôt un retard de litige, ce qui crée un climat conflictuel et complique une résolution pourtant accessible.

Identifier correctement la nature du blocage conditionne ainsi toute la suite du process, y compris la décision (ou non) de passer au contentieux.

Quand un retard de paiement devient-il un litige commercial ?

Comme énoncé précédemment, le passage au statut de litige commercial intervient lorsqu’un désaccord explicite apparaît entre le créancier et le débiteur concernant l’exécution du contrat ou la conformité de la prestation. Ce basculement repose sur deux critères clés :

L’existence d’une contestation formelle

Le client exprime un désaccord sur l’un des éléments du contrat, comme :

- le contenu ou la qualité de la prestation ;

- la quantité livrée ;

- les délais annoncés vs réalisés ;

- les prix, remises ou conditions particulières ;

- la conformité administrative ou contractuelle.

À partir du moment où le client refuse de régler au motif d’un désaccord, le retard devient un litige commercial.

L’absence de résolution malgré les échanges initiaux

Un désaccord ponctuel ne constitue pas nécessairement un litige. Il le devient lorsque :

- les explications fournies ne suffisent pas à résoudre le différend ;

- les documents transmis ne permettent pas de trancher ;

- plusieurs échanges n'aboutissent à aucune convergence ;

- le client maintient son refus de payer tant qu'un point précis n'est pas résolu.

En d'autres termes, le litige apparaît lorsque la situation cesse de progresser malgré les démarches amiables.

Litige commercial : exemples de situations bloquantes

Certains signaux montrent qu’un litige commercial dépasse le simple désaccord et qu’il menace réellement l’encaissement. Ce sont ces situations qu’il faut savoir identifier rapidement, car elles conditionnent la suite : poursuite de l’amiable ou passage au contentieux.

Le désaccord porte sur un élément essentiel du contrat

Lorsque la contestation vise un pilier de la relation contractuelle (conformité du produit, qualité de la prestation, périmètre exact du service, obligation non remplie) le litige devient structurel.

Ce type de désaccord ne se règle pas avec une simple validation interne ; il nécessite une analyse approfondie et peut entraîner un refus de paiement persistant tant que le point n’est pas tranché.

Le client maintient sa position malgré plusieurs tentatives de résolution

Vous fournissez les éléments demandés, reformulez vos explications, proposez un compromis… Mais le client reste sur sa position.

Ce blocage peut traduire :

- un désaccord de fond ;

- une mauvaise foi potentielle ;

- une volonté de retarder volontairement le paiement.

Dans tous les cas, la probabilité d’encaissement sans escalade diminue.

Les échanges sont incohérents ou contradictoires

Lorsque le débiteur change de version, modifie ses arguments ou avance des motifs successifs pour justifier son refus, cela indique souvent que la contestation n’est pas solide.

Ce comportement constitue un signal d’alerte majeur : la résolution amiable devient incertaine, et le litige risque de s’enliser.

Le litige s’étend dans le temps sans évolution concrète

Un litige ancien (plusieurs semaines ou mois sans progrès réel) bloque mécaniquement l’encaissement.

Plus le temps passe :

- plus la négociation se rigidifie ;

- plus les chances d’obtenir un règlement diminuent.

Le client ne transmet pas les éléments nécessaires à l’analyse

En général, un client de bonne foi transmet rapidement les pièces demandées (photos, rapports, détails du litige…).

Lorsqu’aucun document n’est fourni malgré plusieurs relances, deux explications sont possibles :

- la contestation est infondée ;

- le client cherche à gagner du temps.

Dans les deux cas, l’absence de coopération est un indicateur que le litige fera obstacle durablement au paiement.

Le litige s’accompagne de signaux de risque financier

Un litige devient particulièrement préoccupant lorsqu’il apparaît dans un contexte où la solvabilité du client semble fragilisée. Certains indicateurs doivent alerter :

- incidents de paiement récents ;

- notation qui se dégrade ;

- changements d’adresse ou d’identité juridique ;

- comportements inhabituels (délais allongés, communication réduite, promesses non tenues).

Lorsque contestation et risque financier se cumulent, la probabilité d’obtenir un règlement amiable diminue nettement.

Comment décider de passer un litige commercial en contentieux ?

Quand un litige commercial bloque durablement l’encaissement, la question n’est plus de savoir s’il existe un désaccord, mais plutôt si toutes les conditions sont réunies pour envisager une action contentieuse.

Le passage au contentieux doit en effet reposer sur une démarche structurée : évaluer la solidité du dossier, vérifier que les échanges amiables ont été menés correctement et s’assurer que les éléments nécessaires au traitement juridique sont disponibles.

Cette étape de vérification est essentielle pour sécuriser la procédure et limiter les risques d’échec.

Comment documenter un litige commercial pour préparer un éventuel contentieux ?

Une procédure contentieuse repose sur la capacité à prouver les faits et à démontrer le respect de vos obligations. La préparation du dossier est donc déterminante.

- Rassembler toutes les pièces contractuelles

Devis, bon de commande, contrat, conditions générales : ces documents établissent le cadre de la relation.

- Conserver les justificatifs de livraison ou de prestation

Bons de livraison signés, rapports d’intervention, preuves de conformité : ce sont souvent des pièces clés dans un litige commercial.

- Centraliser les échanges avec le client

Mails, courriers, comptes rendus d’appels : ils permettent de retracer l’historique des discussions et les tentatives de résolution amiable.

- Documenter les actions internes menées

Dates de relances, éléments transmis, analyses effectuées : un suivi clair renforce la crédibilité de votre dossier.

- Vérifier la cohérence des informations

Toutes les données du dossier doivent être alignées : montant, dates, engagements pris, périmètre contractuel.

- Formaliser une synthèse du litige

Une chronologie précise permet au service contentieux ou à l’avocat de comprendre rapidement la situation et de déterminer la stratégie à adopter.

Mieux piloter vos litiges commerciaux et préparer le contentieux avec LeanPay

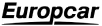

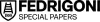

Lorsqu’un litige commercial s’enlise, LeanPay facilite l’analyse du dossier et aide les équipes finance à déterminer s’il est nécessaire d’escalader vers le contentieux. L’outil apporte une vision unifiée du litige, des relances associées et des signaux de risque pour vous aider à prendre une décision fondée sur des faits, et non sur des impressions.

Une vue centralisée et structurée du litige commercial

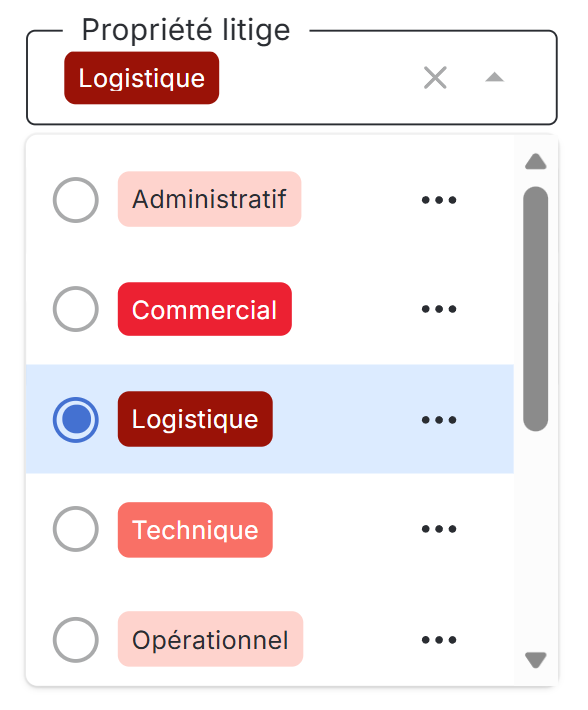

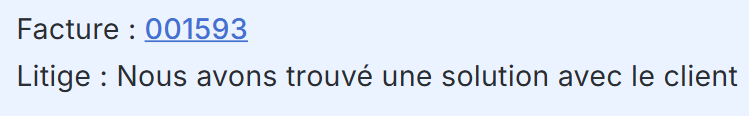

LeanPay regroupe toutes les informations liées à un litige commercial :

- factures concernées ;

- catégorie personnalisable du litige ;

- commentaires internes ;

- actions menées ;

- échanges et déclarations effectués par le client via le portail client.

Cette organisation permet de suivre précisément l’avancement des litiges et de repérer les situations qui stagnent.

Le suivi des promesses de paiement

Il est possible d’enregistrer une promesse de paiement dans LeanPay lorsqu’un client s’engage sur une date de règlement.

Notre logiciel de recouvrement permet ensuite de vérifier si ces engagements ont été tenus, ce qui constitue un indicateur essentiel pour évaluer la fiabilité du débiteur.

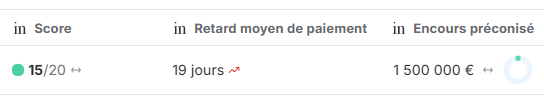

Les informations de risque client

LeanPay affiche en temps réel des indicateurs de risque client issus de partenaires spécialisés (Allianz Trade, Infolegale, Altares, Coface, Ellisphere, Creditsafe), notamment :

- le scoring ;

- les limites de crédit conseillé ;

- une alerte automatique en cas d’entrée en procédure collective.

Il est également possible de définir des limites d’encours autorisé. En cas de dépassement, vous êtes notifié afin d’agir rapidement.

Un litige associé à un risque élevé incite naturellement à envisager une décision plus rapide.

La constitution rapide d’un dossier contentieux

Si l’escalade est décidée, LeanPay permet de constituer un dossier contentieux complet (pièces comptables, historique des échanges, preuves des relances envoyées…) en quelques clics. Vous pouvez ensuite transmettre ce dossier rapidement à votre partenaire de recouvrement, sans ressaisie ni perte d’information.

Sollicitez-nous afin de découvrir comment LeanPay optimisera la gestion de vos créances et litiges commerciaux.