Dans un groupe, le risque client ne dépend pas uniquement du comportement des clients. Il tient aussi à la manière dont les décisions de crédit sont prises et coordonnées entre les différentes entités.

Lorsque chaque filiale applique ses propres règles en matière de délais de paiement, d’encours ou de tolérance au risque, le crédit client devient difficile à lire et à piloter à l’échelle du groupe. Les décisions restent locales, mais leurs impacts sont globaux.

Dans ce contexte, la mise en place d’une politique de crédit client permet de poser un cadre commun. Le but est de créer les conditions nécessaires à une gestion plus cohérente et plus maîtrisée à l’échelle du groupe.

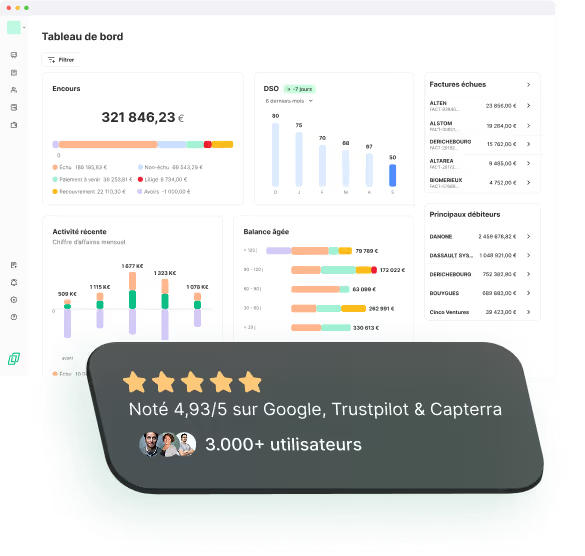

Mis en place avec un connecteur Sage 100 parfaitement opérationnel, LeanPay fait consensus au sein du service ADV, comptable, commercial et service client !

L’objectif de baisse du DSO de 40% au niveau de notre groupe a été atteint en moins d’un an. La structuration des process de suivi des clients, de relance et de recouvrement grâce à LeanPay a eu un impact très concret sur notre BFR et notre trésorerie.

Bruno G. - Directeur administratif et financier

Pourquoi la politique de crédit client devient un enjeu de gouvernance

Dans un groupe, la politique de crédit client ne peut plus être pensée uniquement à partir de décisions isolées, qu’elles soient prises au niveau local ou central. Le crédit client mobilise plusieurs niveaux de décision, tandis que ses impacts se consolident toujours à l’échelle du groupe, notamment sur la trésorerie et l’exposition au risque.

Lorsque les règles de crédit diffèrent d’une entité à l’autre, ou sont appliquées selon des logiques distinctes, il devient difficile d’avoir une lecture homogène des pratiques et de leurs conséquences. La comparaison des situations, l’arbitrage des cas sensibles et l’anticipation des effets globaux s’en trouvent complexifiés.

C’est dans ce contexte que la politique de crédit client prend une dimension de gouvernance. Elle permet de poser un cadre commun, capable d’aligner les décisions prises à différents niveaux avec les objectifs financiers du groupe.

Ce que doit fixer une politique de crédit client au niveau groupe

Une politique de crédit client n’a pas vocation à détailler chaque situation opérationnelle. Son rôle est de poser un cadre commun, suffisamment clair pour orienter les décisions, sans rigidifier les pratiques.

Elle doit d’abord définir les principes de décision partagés à l’échelle du groupe. Cela inclut :

- les grandes règles d’octroi de crédit ;

- les logiques de plafonds d’encours ;

- les seuils à partir desquels une situation nécessite un arbitrage spécifique.

La politique de crédit client doit également préciser les niveaux de responsabilité. Qui peut accorder un délai supplémentaire ? Dans quels cas une décision doit-elle être validée au niveau groupe ? Ce cadrage permet d’éviter les zones grises et de sécuriser les décisions les plus sensibles.

Enfin, elle fixe les limites d’exposition acceptables, non pas client par client, mais dans une logique de cohérence globale. C’est ce cadre qui permet ensuite de piloter le risque client de manière alignée avec les objectifs financiers du groupe.

Comment articuler la politique de crédit client au niveau groupe et les décisions locales

À l’échelle d’un groupe, la politique de crédit client ne peut pas être appliquée de manière uniforme dans toutes les situations. Les filiales opèrent dans des contextes qui peuvent varier en termes d’organisation, de portefeuille clients, de pratiques internes ou de contraintes opérationnelles. S’ajoute à cela les habitudes culturelles et les lois lorsque des filiales se trouvent à l’étranger.

L’enjeu n’est donc pas d’opposer cadre groupe et décisions locales, mais de définir une articulation claire entre les deux. La politique de crédit client fixe les règles communes et les limites à respecter, tandis que les équipes opérationnelles conservent une marge de décision dans ce cadre, en fonction du contexte terrain.

Cette articulation repose sur un principe simple : les décisions peuvent être prises au plus près de l’activité tant qu’elles restent conformes au cadre défini. Lorsque les seuils sont dépassés ou que le niveau de risque évolue, la décision nécessite une validation à un autre niveau de responsabilité.

En clarifiant ce partage, la politique de crédit client permet de sécuriser les décisions locales sans les déconnecter des objectifs financiers du groupe.

Piloter le risque client à partir d’une politique de crédit client partagée

Une politique de crédit client n’a de valeur que si elle permet de piloter le risque dans la durée. À l’échelle d’un groupe, le niveau de risque client est fortement influencé par l’ensemble des décisions de crédit prises dans le temps, à différents niveaux de l’organisation.

En posant un cadre commun, la politique de crédit client permet notamment de :

- rendre les décisions de crédit comparables entre entités ;

- disposer d’une lecture partagée des expositions au risque ;

- identifier plus facilement les situations qui s’écartent du cadre défini ;

- hiérarchiser les priorités de suivi et d’arbitrage.

Ce pilotage ne repose pas sur des analyses ponctuelles, mais sur une capacité à suivre dans le temps :

- l’évolution des encours clients ;

- les délais de paiement accordés ;

- les écarts par rapport aux règles fixées.

C’est cette continuité qui permet d’anticiper les dérives, plutôt que de réagir une fois le risque matérialisé.

Rendre la politique de crédit client opérante grâce à une visibilité consolidée

Une politique de crédit client définit un cadre. Mais sans visibilité consolidée, ce cadre reste partiellement théorique, en particulier dans des organisations multi-entités. Les règles existent, mais leur application et leurs effets sont difficiles à suivre dans le temps et à l’échelle du groupe.

Pour piloter efficacement le risque client, les directions financières ont besoin de disposer d’une lecture transversale, qui permette de relier les décisions prises aux impacts réels. Cela suppose notamment de pouvoir :

- consolider les encours clients au niveau groupe et par entité ;

- identifier les écarts par rapport aux règles définies par la politique de crédit client ;

- comparer les situations entre filiales sur des bases homogènes ;

- suivre l’évolution de l’exposition au risque dans le temps.

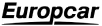

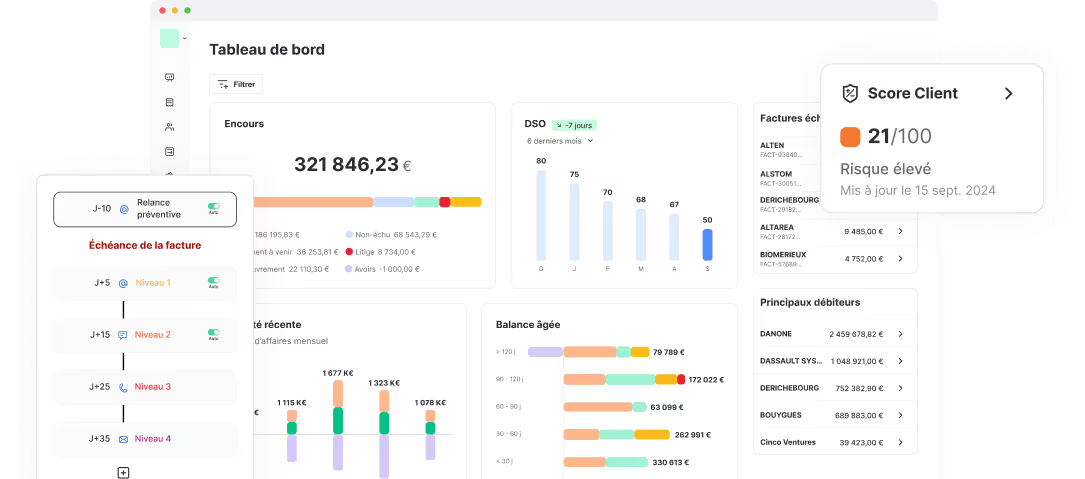

C’est à ce niveau qu’un outil comme LeanPay trouve sa place. En centralisant les informations liées au poste clients et en offrant une visibilité commune aux équipes groupe et locales, notre logiciel de gestion du poste clients aide à transformer un cadre de règles en un véritable levier de pilotage du risque client, cohérent avec les objectifs financiers du groupe.

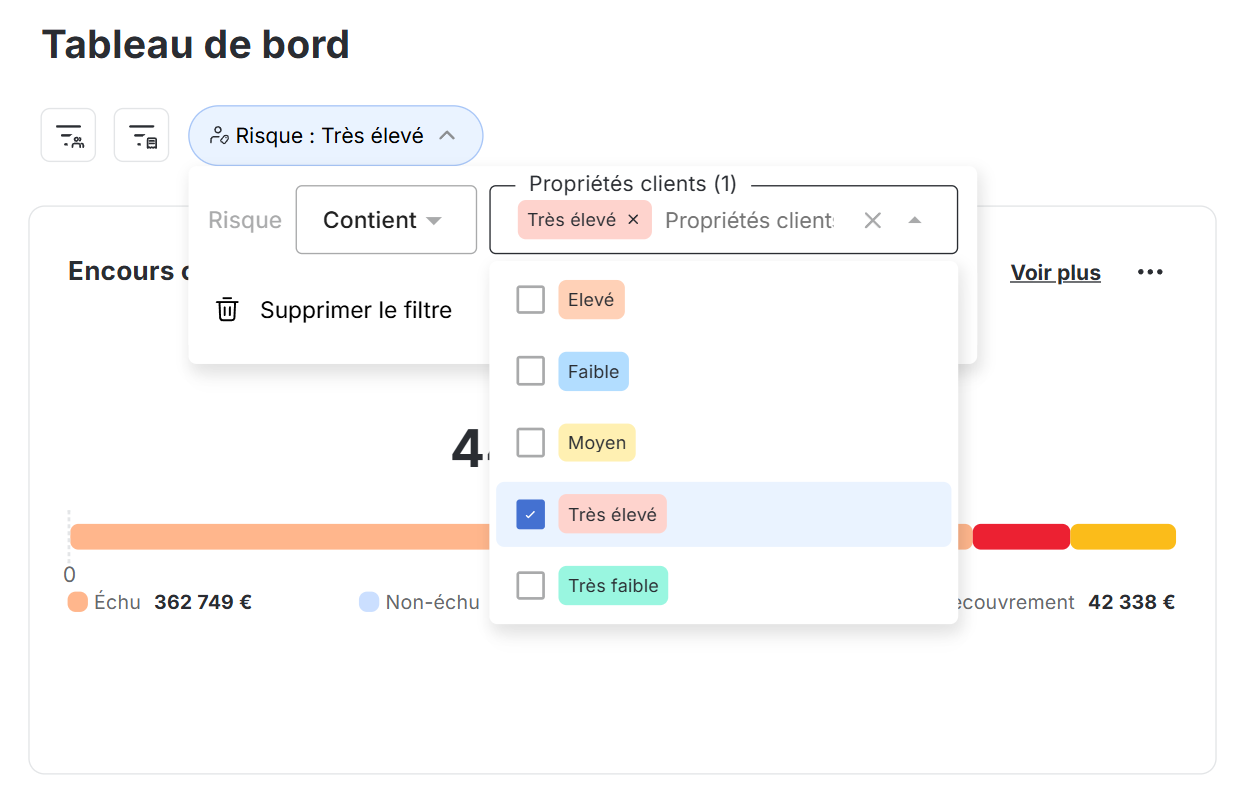

Le reporting de recouvrement offre un tableau de bord consolidé, afin de retrouver les données de toutes les entités dans une vue unique. Cela facilite l’analyse de l’encours client à l’échelle du groupe.

.png)

Le reporting peut également être filtré en fonction du risque client pour déterminer l’impact des clients à risque sur l’encours.

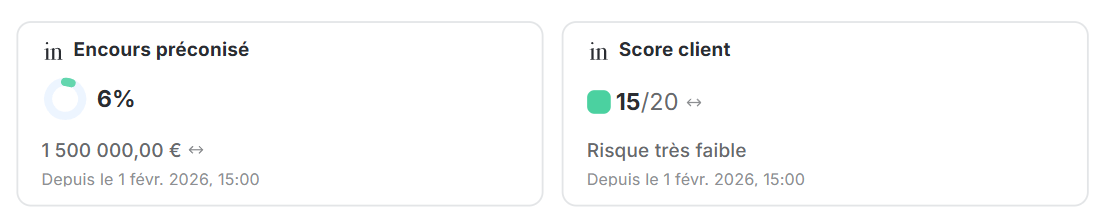

De plus, les intégrations avec les fournisseurs de données sur la santé financière des entreprises et les assurances-crédit (Creditsafe, Altares, Ellisphere, Infolegale, Coface, Allianz Trade) permettent de :

- retrouver le scoring et les limites de crédit conseillé en temps réel sur une seule interface ;

- être alerté immédiatement en cas de défaillance client.

Les utilisateurs de LeanPay constatent une réduction d’au moins 40 % de leur DSO, ainsi qu’une diminution du risque d’impayés à moins de 1 %. Pour découvrir comment en faire de même, faites-nous signe !