Après avoir expliqué comment optimiser le crédit fournisseur, intéressons-nous à son équivalent : le crédit client. Accorder un délai de paiement à ses clients, c’est leur faire crédit. Mal encadré, il peut peser sur la trésorerie et accroître le risque d’impayés ; bien géré, il devient un véritable outil de pilotage financier.

Dans cet article, découvrez comment structurer une politique de crédit client efficace pour préserver vos liquidités et renforcer la stabilité financière de votre entreprise.

Qu’est-ce qu’un crédit client ?

Le crédit client désigne la créance détenue par une entreprise sur ses clients lorsqu’elle leur accorde un délai de paiement. Autrement dit, en livrant un produit ou en réalisant une prestation avant d’être payée, vous faites crédit à votre client.

Ce mécanisme est une pratique commerciale courante, notamment dans les relations entre entreprises, où les factures sont souvent réglées à 30, 45 ou 60 jours. Mais, en attendant l’encaissement, vous supportez une sortie de trésorerie sans rentrée immédiate, ce qui alourdit votre besoin en fonds de roulement.

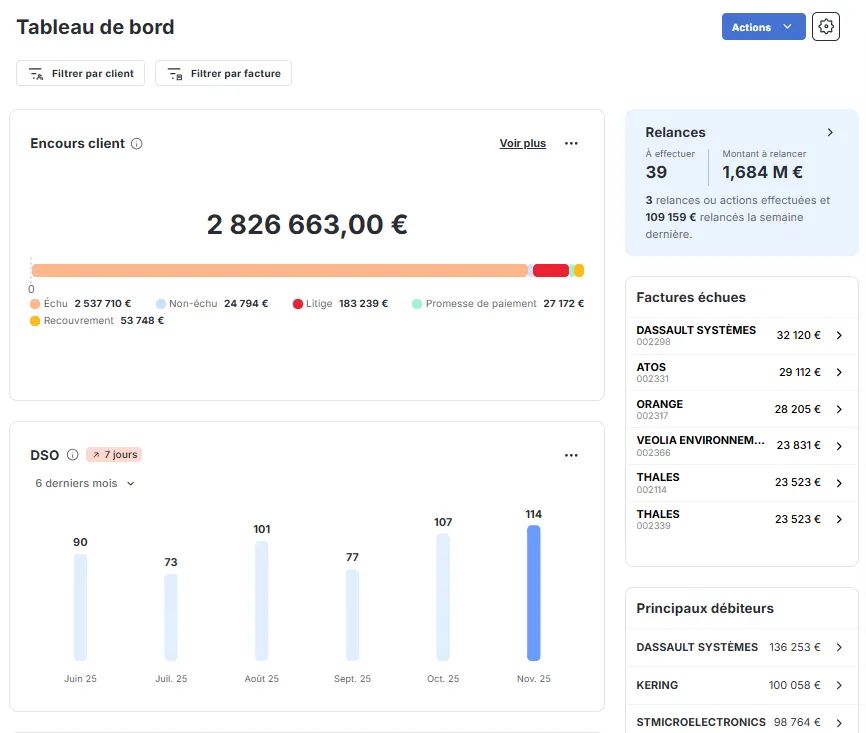

Mis en place avec un connecteur Sage 100 parfaitement opérationnel, LeanPay fait consensus au sein du service ADV, comptable, commercial et service client !

L’objectif de baisse du DSO de 40% au niveau de notre groupe a été atteint en moins d’un an. La structuration des process de suivi des clients, de relance et de recouvrement grâce à LeanPay a eu un impact très concret sur notre BFR et notre trésorerie.

Bruno G. - Directeur administratif et financier

Quels sont les risques liés au crédit client ?

Le crédit client résulte d’un compromis entre objectifs commerciaux et impératifs financiers. Accorder un paiement différé peut favoriser la relation client, mais mobilise aussi une part importante de trésorerie et vous expose à différents risques. Les identifier et les maîtriser est essentiel pour préserver l’équilibre financier de votre entreprise.

Le risque d’impayé

Plus le délai de règlement est long, plus la probabilité de défaut augmente. Lorsqu’un client ne paie pas sa facture à l’échéance, la créance reste en attente de règlement et pèse sur la trésorerie de l’entreprise. Sans action rapide de recouvrement, elle peut être partiellement ou totalement perdue. Cette exposition est particulièrement élevée dans les secteurs à faibles marges ou à volumes de facturation élevés, tels que le commerce de gros, la construction ou la logistique.

Anticiper les impayés passe par une analyse rigoureuse de la solvabilité des clients, un suivi des comportements de paiement et, si besoin, la mise en place d’assurances ou de garanties adaptées.

Le risque de déséquilibre de trésorerie

Un crédit client trop généreux peut désynchroniser les flux financiers. Les encaissements différés ne coïncident plus avec les décaissements (salaires, fournisseurs, charges), créant des tensions de liquidité.

Ce décalage oblige parfois les entreprises à recourir à des financements externes (facilité de caisse, affacturage, découvert…) pour compenser le manque temporaire de cash. Une politique de crédit adaptée au cycle d’exploitation est donc essentielle pour préserver l’équilibre de trésorerie.

Comment définir une politique de crédit client efficace ?

La gestion du crédit client ne peut pas reposer sur des décisions ponctuelles. Pour limiter les risques et préserver la trésorerie, il est essentiel de définir une politique de crédit claire, cohérente et partagée entre les équipes commerciales, financières et comptables.

Cette politique fixe les règles d’octroi, de suivi et de contrôle du crédit client : comment évaluer la solvabilité des clients, accorder des délais de paiement et réagir en cas d’incident.

Évaluer le risque client avant l’octroi du crédit

Avant d’accorder un délai de paiement, il est essentiel d’analyser la solvabilité du futur client. Cette évaluation permet d’estimer sa capacité à régler ses factures dans les délais convenus.

Elle peut s’appuyer sur :

- des informations financières publiques (bilans, ratios, endettement) ;

- des données de renseignement commercial (cotations, incidents de paiement, dirigeants, antériorité) ;

- la notoriété du client et la qualité de sa relation d’affaires avec d’autres partenaires.

Une fois la collaboration engagée, cette analyse doit être mise à jour régulièrement sur la base de nouvelles données, notamment l’historique de paiement observé avec votre entreprise.

Mettre en place un processus d’évaluation continu (avant et pendant la relation commerciale) permet d’adapter les conditions de crédit à l’évolution du risque.

Déterminer des conditions de paiement adaptées

Une fois le risque évalué, il s’agit de définir des conditions de paiement cohérentes avec le profil du client et les pratiques de votre secteur :

- délais de règlement (30, 45 ou 60 jours selon les cas) ;

- mode de paiement (virement, prélèvement, carte, etc.) ;

- garanties éventuelles (assurance-crédit, caution, clause de réserve de propriété, acompte, etc.).

Ces conditions doivent respecter le cadre légal fixé par le Code de commerce (article L441-10) et être communiquées clairement au client dès la contractualisation.

Fixer et réviser les limites d’encours

Pour éviter une accumulation excessive de créances, chaque client doit disposer d’une limite d’encours maximale. Ce plafond représente le montant total de factures non réglées qu’il peut atteindre. Au-delà, le créancier peut choisir de bloquer temporairement les commandes ou d’ajuster les conditions de paiement.

Ces limites peuvent être revues :

- à la hausse si le client paie correctement et que son activité se développe ;

- à la baisse en cas de retards répétés ou de fragilité financière.

Assurer un suivi continu et centralisé

Une politique de crédit client efficace repose sur un pilotage en temps réel.

Il s’agit de suivre :

- les encours clients et leurs évolutions ;

- la conformité des paiements aux conditions convenues (délais, montants, modes) ;

- les éventuels dépassements des dates d’échéances, en distinguant les décalages ponctuels des retards récurrents ou significatifs.

Ce suivi permet d’agir avant qu’un risque ne se concrétise : relancer plus tôt, réviser les conditions ou suspendre une commande si nécessaire.

Comment les outils digitaux facilitent la gestion du crédit client ?

Même avec une politique de crédit bien définie, le risque financier ne disparaît jamais complètement. Il dépend de votre capacité à suivre vos encours en temps réel et à réagir rapidement face aux signaux de dérive. Or, sans outil adapté, ce pilotage reste souvent partiel (dépassements de limites d’encours, retards non détectés, données éparpillées entre ERP et tableurs…).

Les solutions digitales, comme un logiciel poste client comme LeanPay, permettent de centraliser ces informations et d’automatiser les actions de suivi. Elles offrent une vision claire et actualisée des encours, ce qui permet d’agir avant qu’un risque ne se concrétise.

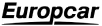

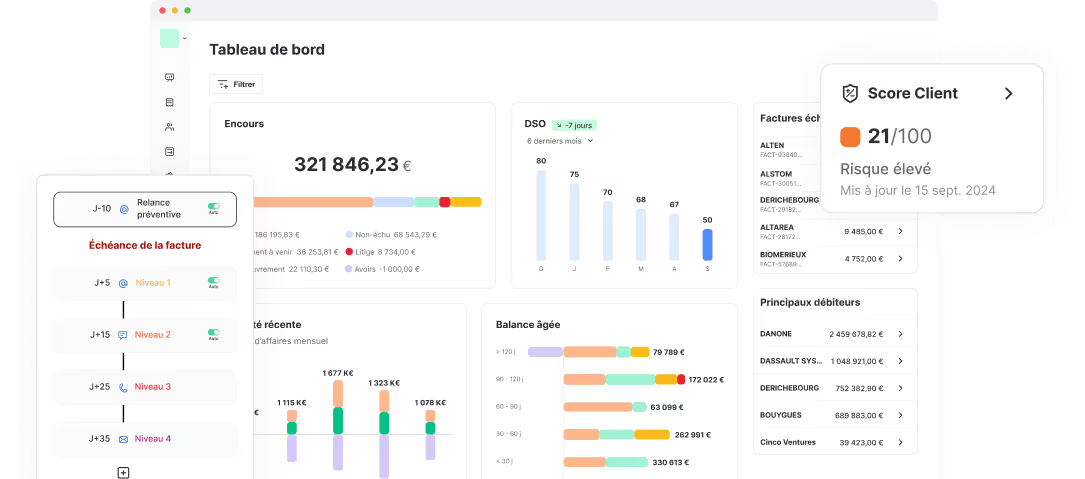

LeanPay facilite :

- la priorisation des relances clients, en fonction du montant, du comportement de paiement et de l’ancienneté de la facture ;

- le suivi de votre poste clients, avec un reporting de recouvrement complet (comprenant DSO, balance âgée, encours client, prévisionnel d’encaissement…) et mis à jour en temps réel ;

- la maîtrise des encours, avec des seuils que vous pouvez définir pour être alerté en cas de dépassement ;

- l’anticipation des risques clients, avec scoring et limites de crédit conseillé synchronisés automatiquement grâce aux intégrations avec fournisseurs d’informations financières et assurances-crédit.

Avec notre logiciel de recouvrement, ces étapes deviennent automatiques et connectées : les données de paiement, les relances et les limites d’encours sont consolidées dans un même espace. Les équipes financières gagnent ainsi en visibilité, en réactivité et en fiabilité, faisant du crédit client un levier de pilotage du cash.

Le groupe Serpe a baissé de 24 jours son DSO grâce à LeanPay. Sollicitez-nous pour faire de même !